국내 제약바이오산업계가 연구‧개발 중인 신약 파이프라인이 1천500개에 달하는 것으로 나타났다.

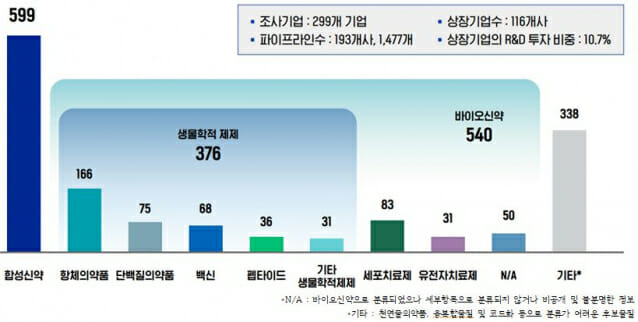

한국제약바이오협회(이하 제약협회) 국내 제약바이오기업을 대상으로 신약 파이프라인과 라이선스 이전 사례와 관련해 국내 제약바이오기업 299개사를 대상으로 조사(5월~7월)를 진행한 결과 193개사에서 1천477개의 신약 파이프라인을 보유중인 것으로 나타났다고 6일 밝혔다.

이는 지난 2018년 실시했던 조사결과(100개사 573개) 보다 157.8% 증가한 수치다. 특히 후보물질 발굴 등 R&D 초기 단계부터 임상 3상에 이르는 연구개발 전주기 과정에서 신약 파이프라인이 3년 전보다 2배 이상 늘어난 것으로 나타났다.

이번 조사에서 파악된 파이프라인들을 유형별로 들여다보면 합성신약이 599개(40.6%)로 가장 많았고, 바이오신약 540개(36.6%), 기타 338개(22.9%) 순이다. 2018년에는 합성신약 225개, 바이오신약 260개, 천연물 등 기타신약은 88개로 집계됐다.

임상단계별로는 ▲선도·후보물질(403건, 27.3%) ▲비임상 397건(26.9%) ▲임상 1상 266건(18.0%) ▲임상 2상 169건(11.4%) ▲임상 3상 116건(7.9%) 순으로 조사됐다.

특히 후보물질, 비임상, 임상 1·2·3상 등 각 단계에 진입한 파이프라인 모두 2018년 조사 보다 2배 이상 확대되는 등 급증세를 보였고, 이 가운데 임상 3상의 증가세(274.2%)가 가장 가파른 것으로 나타났다.

질환별로는 항암제(317개, 21.5%) 개발이 가장 활발한 것으로 나타났는데 임상 2·3상 단계의 항암제는 각각 25개, 10개 등 모두 35개로 조사됐다. 이어 대사질환(173개, 11.7%), 신경계통(146개, 9.9%), 감염성질환(112개, 7.6%), 소화계통(79개, 5.3%) 순으로 많았다.

2018년과 이번 조사에서 동일한 모집단으로 잡힌 68개 기업에서도 이 같은 경향성을 확인할 수 있다. 68개 기업의 파이프라인은 442개에서 710개로, 60.6% 증가했고, 후보물질, 비임상, 임상 1,2,3상에 단계에 진입한 파이프라인 수 모두 2018년 대비 두 배 이상 늘어난 연구성과를 보였다. 이는 2018년에 후보물질 또는 비임상단계에 있던 물질들이 개발단계 즉 임상단계로 전환되고, 임상 1상 혹은 2상의 물질들이 임상 3상 단계에 진입, 개발 성공 가능성을 높인 것으로 분석된다고 제약협회는 전했다.

또 제약기업과 바이오벤처 등 산업계 전반에서 신약 연구개발이 활발히 이뤄진 것으로 나타났다. 매출 1천억원 기준으로 구분한 대·중견기업(55개사)과 중소·벤처사(138개사)의 파이프라인은 각각 641개(43.4%), 836개(56.6%)로 집계돼 비중면에서 큰 편차를 보이지 않았다.

다만 대‧중견기업은 합성신약, 바이오신약, 기타 신약 파이프라인 중에서 합성신약(375개, 58.5%) 비중이 높았던 반면, 중소‧벤처사는 바이오신약(399개, 47.7%)을 가장 많이 보유해 대조를 이뤘다.

한편 국내 제약바이오산업에서 제약-바이오벤처-외자사로 이어지는 개방형 혁신이 ‘가속화’되고 있는 것으로 나타났다. 특히 3년간 라이선스 인·아웃이 대폭 활성화되는 등 제약기업과 바이오벤처, 외자기업간 오픈 이노베이션(개방형 혁신)이 가속화되고 있었다.

라이선스 이전은 2019년 36건에서 2020년 105건, 2021년 1분기 85건으로 가파른 증가 추세를 보였다. 물질별로는 바이오신약이 58건(45.7%)으로 절반 가까이 차지했다. 이어 합성신약(34건, 26.8%), 기타 신약(21건, 16.5%) 순으로 집계됐다.

단계별로는 비공개된 기타(140건)를 제외하면 비임상이 50건으로 가장 많았고, 이어 ▲임상 1상(18건) ▲임상 2상(10건) ▲임상 3상(6건) ▲허가(2건) 순이었다.

질환별로는 항암제(57건, 25.2%)의 라이선스 이전이 가장 활발했으며, 감염성질환(22건, 9.7%), 대사질환(13건, 5.8%), 안구질환(11건, 4.9%), 소화계통(9건, 4.0%) 등이 뒤를 이었다.

기업규모별로는 중소·벤처사의 라이선스 이전 건수가 250건으로, 대·중견기업(81건) 보다 3배 이상 많았다. 라이선스 이전의 파트너를 분석한 결과 대·중견기업은 외자 기업에 대한 라이선스 아웃(17건) 비중이 높았다. 중소·벤처사는 ▲국내 중소벤처(64건) ▲외자기업(50건) ▲대·중견기업(35건) 등 고른 분포를 보여 바이오벤처와 제약기업, 외자기업으로 연결되는 선순환 형태의 개방형 혁신이 활기를 띄는 것으로 풀이된다.

이번 조사결과와 관련해 제약협회는 국내 제약바이오산업계가 선진국형 연구개발 모델로 변모하는 중이라고 진단하고, 기업체들의 지속적이고 공격적인 연구개발이 성과를 만들고 있다는 분석이다. 1천500개에 육박하는 신약 파이프라인과 기업간 개방형 혁신의 활성화 등 이번 조사결과가 이를 뒷받침하고 있다는 것이다.

상장 제약바이오기업의 연구개발비는 2016년 1조7천982억원에서 2020년 2조1천592억원으로 5년간 연평균 4.7%의 지속적 증가세를 보이고 있는데 매출 대비 연구개발비중은 2016년 8.9%에서 2020년 10.7%로 상승했다. 2019년 기준 제약업종이 속해있는 제조업 분야의 매출 대비 연구개발비중은 2.45%에 불과한데 반해 제약업은 6.61%에 달한다.

단순 계산으로 제약바이오산업계는 영업이익(7.34%, 2019년 기준)의 대부분을 연구개발에 투자하고 있다는 설명이다. 다만, 국내 제약바이오산업계의 매출 대비 연구개발비중은 2019년 기준 미국(18.2%), 일본(17.3%)에 비해 낮지만 지속적으로 확대되고 있다는 점에서 의미 있는 변화라는 평가다.

제약협회는 산업계가 신약 파이프라인을 확충하는 동시에, 개방형 혁신에 속도를 내고 있지만 영세한 규모를 극복해야만 블록버스터 신약 창출이 가능할 것으로 판단하고 있다.

때문에 1조원 이상의 천문학적 자금이 투입돼야 하는 글로벌 신약개발을 위해 임상 3상 등 후기 임상에 대한 전폭적인 지원과 성공 가능성이 높은 파이프라인에 자원을 쏟아 붓는 ‘선택과 집중’이 함께 이뤄져야 한다는 것이 제약협회 입장이다.

관련기사

- 삼성바이오에피스, 스텔라라 바이오시밀러 임상 3상 착수2021.07.20

- 우정바이오-바이오오케스트라, 44억 규모 GMP 시설 구축 계약 체결2021.07.07

- 식약처, 생약 제제 개발부터 제품화까지 지원2021.06.24

- 중소제약사 성장 원동력은 ‘특허’2021.06.10

원희목 제약협회 회장은 “제약바이오산업의 특성상 한 두 기업이나 품목의 성공을 뛰어넘어, 크고 작은 다양한 기업들로 이뤄진 산업군 전반의 인프라와 R&D 역량이 강화될 때 글로벌 제약강국이 될 수 있다”며 “이번 조사 결과는 규모는 물론 내용에서도 국내 제약바이오기업들의 신약 개발 의지와 과감한 투자가 산업 토양과 체질을 바꿔놓고 있음을 보여주고 있다”라고 말했다.

이어 “국산 신약 개발 촉진과 글로벌 진출을 위해 라이센싱 이전 등 오픈이노베이션 환경을 구축하고, 기술이전에서 나아가 글로벌 임상 3상까지 완주해 블록버스터 신약을 창출할 수 있도록 정부의 전폭적인 정책 지원이 요구된다”고 강조했다.