삼성전자가 올해 1분기 반도체·디스플레이 사업의 부진으로 10분기 만에 영업이익 최저치인 6조2천억원을 기록했다. 반도체 사업의 호조로 15조6천420억원의 영업이익을 기록했던 지난해 1분기와 비교하면 영업이익은 3분의 1수준으로 줄었고, 영업이익률(사업의 수익성)은 25.8%에서 11.9%로 13.9%포인트(p)나 감소했다.

5일 삼성전자는 금융감독원의 전자공시시스템을 통해 1분기 잠정실적으로 매출 52조원, 영업이익 6조2천억원을 기록했다고 공시했다. 매출은 전년동기 60조5천600억원 대비 14.13%, 전분기 59조2천700억원 대비 12.27% 감소했다. 영업이익은 전년동기 15조6천400억원 대비 60.36%, 전분기 10조8천억원 대비 42.59% 줄었다.

앞서 증권정보업체 에프앤가이드가 전망한 삼성전자의 1분기 실적 컨센서스(시장평균치)가 매출 53조3천659억원, 영업이익 7조1천16억원인 것을 감안하면 시장기대치를 하회한 수치다.

삼성전자는 지난달 공시를 통해 이 같은 실적쇼크를 암시한 바 있다. 이는 디스플레이와 메모리 반도체(D램, 낸드플래시) 시장의 가격하락과 수요감소가 동시에 이어지고 있는 탓이다.

삼성전자는 이와 관련해 “디스플레이 사업은 액정표시장치 디스플레이(LCD) 비수기 속에서 중국 업체들의 캐파(생산량) 증설로 인해 당초 예상 대비 가격 하락폭이 확대되고, 플렉서블 유기발광다이오드(OLED) 디스플레이의 대형 고객사 수요 감소와 가격 경쟁으로 수익성이 악화됐다”며 “메모리 사업도 비수기에 따른 전반적인 수요약세 속에서 제품들의 가격 하락폭이 당초 전망 대비 일부 확대가 예상된다”고 언급한 바 있다.

◆ 1분기 디스플레이 적자…‘갤럭시S10’ 출시에도 ‘아이폰XS’ 부진이 독

증권가에서는 1분기 디스플레이(삼성디스플레이)의 사업부진 요인을 애플 ‘아이폰XS 시리즈’의 판매둔화 영향으로 보고 있다. 이는 삼성디스플레이의 플렉서블 OLED 디스플레이를 채용한 아이폰XS 시리즈가 시장기대치를 하회한 판매량을 보이고 있기 때문이다. 하이투자증권의 경우, 1분기 디스플레이 사업의 실적으로 매출 6조원, 영업적자 6천400억원을 예상했다.

송명섭 하이투자증권 연구원은 “애플 문제(판매둔화)로 1분기 적자 규모가 컸다. 2분기에는 재고가 줄어 1분기 대비 일부 회복이 예상된다”며 “삼성디스플레이는 사실상 스마트폰용 OLED 시장을 독점하고 있다. 지난해 전 세계적으로 스마트폰 시장상황이 좋지 않았고, 그 영향을 받았다고 판단된다”고 설명했다.

실제 애플은 올해 들어 아이폰XS 시리즈의 생산량을 10% 감축하고, 중국 등에서 판매가격 인하에 나선 상태다. 나아가 글로벌 스마트폰 시장의 성장둔화 영향으로 중국의 주요 스마트폰 업체들이 프리미엄 제품에 OLED 채용을 감소하는 추세를 감안하면, 삼성디스플레이의 적자행보는 2분기까지 이어질 수 있다는 우려도 나온다.

최영산 유안타증권 연구원은 이에 대해 “1분기 적자 원인은 애플향 OLED 물량확보가 없다는 것 외에도 갤럭시S10 패널 가격 하락(기존 대비 20% 감소)과 LCD 적자폭 심화로 예상된다”며 “2분기에도 갤럭시S 시리즈의 출하량이 1분기 대비 감소하는 상황에서 중화권 물량은 소폭 증가하고, 본격적인 물량 증가세는 3분기부터 가시화될 것”이라고 설명했다.

유안타증권은 1분기 삼성디스플레이 실적으로 매출 6조340억원, 영업적자 6380억원으로 추산했다. 2분기 실적으로는 매출 5조4천90억원, 영업적자 4천880억원을 예상했다.

◆ 메모리 반도체 시장 2분기까지 꽁꽁…하반기에는 반등 기대

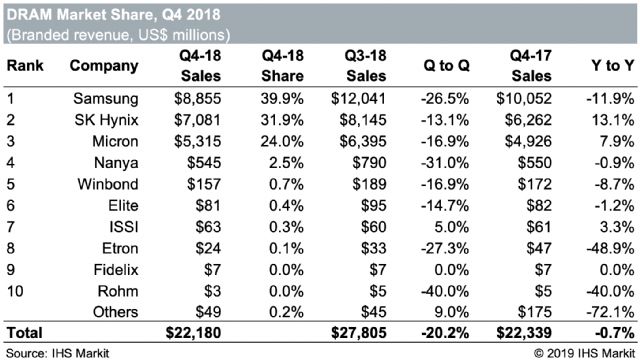

1분기 반도체 사업의 실적 부진은 지난해 하반기부터 이어진 메모리 반도체 가격의 하락과 함께 시장의 수요가 동시에 감소한 것이 원인으로 분석된다. 증권가에서는 이 같은 흐름이 2분기까지 이어져 반도체 사업의 수익이 더욱 감소할 것으로 보고 있다.

실제로 시장조사업체 D램 익스체인지에 따르면 D램(8Gb DDR4 1G×8 2133MHz 기준) 고정거래가격은 지난해 9월 8.19달러(약 9천305원)에서 올해 3월 4.56달러(약 5천181원)로 지속 하락한 것으로 나타났다. 낸드플래시(128Gb 16G×8 MLC 기준) 역시 고정거래가격은 지난해 11월 4.74달러(약 5천385원)에서 올해 3월 4.11달러(약 4천669원)로 지속 감소했다.

송명섭 연구원은 이에 대해 “최근까지 반도체 시장은 IT 시장의 수요 악화 속에 미국과 중국의 무역갈등 분쟁이 더해져 위축한 상태였다”며 “메모리 반도체 가격은 2분기에도 하락할 것으로 예상되지만, 중국이 2분기 경기부양책에 나서면서 IT 수요가 회복될 것으로 기대된다. 최근 한동안 주문이 없었던 서버용 D램 주문(미국, 중국, 대만 등)이 시작됐다. 하반기에 반도체 반등이 가능할 것이라고 본다”고 설명했다.

하이투자증권은 1분기 반도체 사업 부문의 실적으로 매출 15조3천870억원·영업이익 4조6천290억원으로 추산, 2분기 실적으로는 매출 15조720억원·영업이익 3조8천950억원을 예측했다.

관련기사

- 삼성폰, 갤S10 호조에도 1Q 영업익 하락2019.04.05

- 삼성電 '영업익 반토막'...메모리 비수기 영향 컸다2019.04.05

- 삼성전자, 1분기 영업익 6.2兆...전년비 60% ↓2019.04.05

- 中에 추월당한 반도체, 해법은 정부 정책 지원 뿐2019.04.05

IBK투자증권 역시 비슷한 전망을 내놨다. IBK투자증권이 추산한 1분기 반도체 사업 부문 실적은 매출 14조8천260억원·영업이익 4조1천850억원으로, 2분기 실적은 매출 15조1천450억원·영업이익 3조9천910억원을 예측했다.

김운호 IBK투자증권 연구원은 이에 대해 “서버 시장은 아직 수요 회복을 기대하기 이른 시점으로 IDC(인터넷데이터센터) 업체들의 구매의지는 아직 구체화되지 않은 것으로 판단된다”며 “수익성 악화는 2분기까지 지속될 것으로 예상된다. 선폭 개선(미세공정화) 및 3D 적층(3D 낸드플래시)을 통한 수익성 개선이 가격 하락 속도에 미치지 못할 것으로 전망하기 때문”이라고 전했다.