지난해 연간 34.7%의 높은 이자율을 부담하면서 2천만원을 대출 받은 직장인 A씨.

그는 P2P대출서비스 렌딧을 통해 대출심사를 신청해 본 결과 9.6% 이자율로 대출을 갈아탈 수 있다는 사실을 알게 됐다.

실제로 이 회사로부터 대환대출을 받은 A씨는 2년을 기준으로 약600만2천원 수준의 이자를 절약할 수 있게 됐다. 그는 "매달 내는 이자가 평균 33만5천원에서 8만5천원으로 저렴해졌다"고 말했다.

28일 P2P대출 스타트업 렌딧(대표 김성준)은 이 같은 고객 사례를 들며 P2P대출서비스가 대환대출 수단으로 주목받고 있다고 밝혔다. 렌딧으로 갈아탈 경우 1인당 평균 134만원 이자를 절약하는 효과를 낼 수 있다는 설명이다.

A씨처럼 급하게 돈이 필요하지만 신용등급 탓에 어쩔 수 없이 카드론, 저축은행, 캐피탈, 대부업체 등으로부터 연 20% 이상 이자율을 부담해야하는 고금리 대출을 받을 수밖에 없었던 이들에게 P2P대출이 일종의 '빚테크' 수단으로 활용될 수 있다고 렌딧은 강조했다. 고금리 대출자들이 연간 4.5%~18% 수준 중저금리로 갈아탈 수 있도록 한 것이다.

렌딧은 지난해 5월8일부터 올해 12월21일까지 약 1년 7개월 간 대출 고객 현황을 집계한 결과 전체 대출 고객 중 43.2%에 해당하는 고객이 대환대출 용도로 이용 중인 것으로 나타났다. 업권별 대환대출 비율을 보면 카드론에서 갈아타는 경우가 57.3%로 가장 많고, 저축은행 18.8%, 캐피탈 16.7%, 대부업 5.6%, 보험 1.5% 등이 뒤를 이었다.

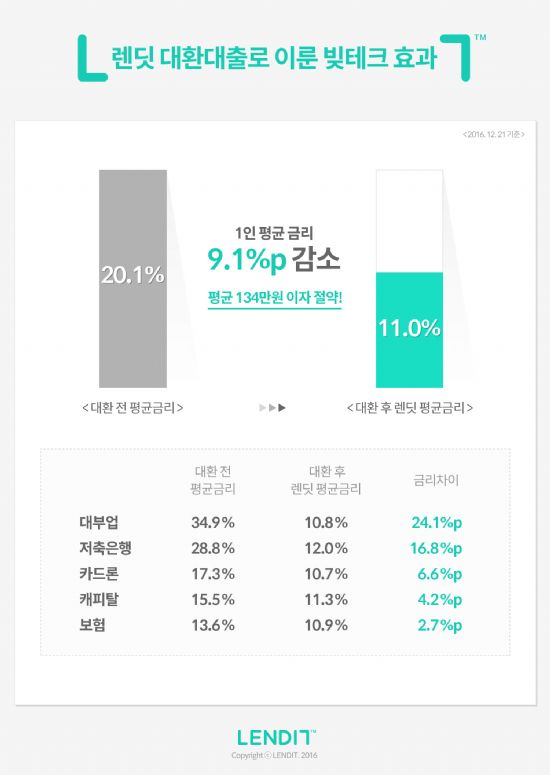

대환대출 고객이 대환 전 부담하던 평균금리는 20.1%다. 이 중에는 A씨와 같이 30%가 넘는 고금리를 내고 있던 고객도 존재한다. 그러나 이들이 렌딧을 통해 기존 대출을 대환하며 제공 받은 평균 금리는 11%로, 평균 9.1%p가 감소한 수치를 나타냈다.

업권별로 대환 전후 평균 금리를 비교해 보면 대부업이 대환 전 34.9%에서 대환 후 10.8%로 24.1%p가 감소해 가장 큰 차이를 보이고 있었다. 이어서 저축은행 16.8%p, 카드론 6.7%p, 캐피탈 4.3%p, 보험 2.7%p 순으로 기존 대출대비 이자가 감소하는 효과를 냈다.

이를 2년 약정 원리금균등상환 방식으로 실제 납입한 이자비용을 환산해 보면 전체 대환대출 고객이 대환 전에 부담해야 했던 이자비용은 2년 간 총 22억6천만원이다. 그러나 렌딧으로 대환한 뒤에는 2년 간 이자비용이 12억4천만원으로 총 10억2천만원 이자가 감소한다는 사실을 확인할 수 있었다. 1인 당 평균 134만원의 이자를 절약할 수 있는 셈이다.

관련기사

- 숫자로 본 P2P대출 스타트업 렌딧의 1년2016.12.28

- 렌딧, P2P대출 투자자 중위험-중수익 선호2016.12.28

- P2P 렌딧 "투자자 성향 반영해 자동분산 투자 가능"2016.12.28

- P2P금융 렌딧, 13호 포트폴리오 투자 모집2016.12.28

렌딧 박성용 리스크관리 총괄이사는 "금리상승과 부동산 가격하락 등 새해 경제 전망이 그리 낙관적이지 않다"며 "이렇게 불안정한 시기일수록 이자 비용을 줄일 수 있는 빚테크가 재테크의 중요한 전략이 될 수 있을 것"이라고 설명했다.

한편, 지난해 5월 대출 서비스를 시작한 렌딧은 올 3월 누적대출금액 100억원을 돌파하며 빠르게 성장세를 이어 가고 있다. 12월21일 현재 누적대출금액은 260억원이다.