금이나 펀드, 주식과 비교해 보다 안정적인 수익을 올릴 수 있는 투자수단으로 P2P대출이 주목받기 시작하면서 투자자들과 중금리 수준 대출을 원하는 차입자들이 몰리고 있다.

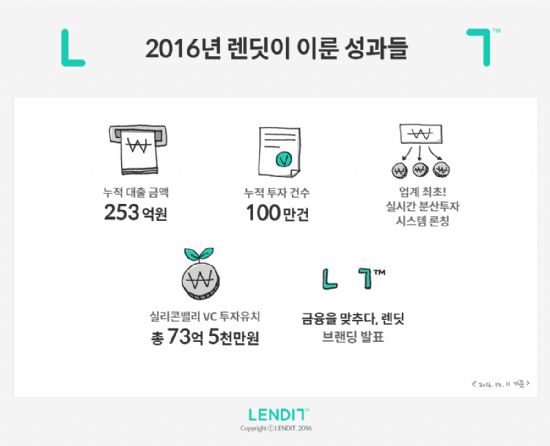

이중 P2P대출 스타트업 렌딧은 지난해 3월 설립 이후 1년9개월 간의 성과를 확인해 볼 수 있는 몇 가지 숫자들을 담아 '렌딧 애뉴얼리포트 2016'을 14일 발간했다. 보고서에 따르면 특히 투자자 1명의 투자금이 약 200여개 대출채권에 분산투자되고 있는 것으로 확인됐다. 그만큼 투자로 인해 손실을 봤을 때 감당해야할 리스크를 줄일 수 있게 되는 셈이다.

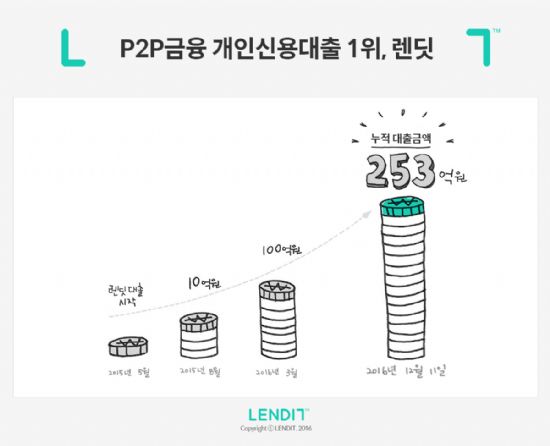

이 스타트업은 올해 가장 큰 성과로 P2P대출 스타트업들 중 개인신용대출 부문 1위 자리를 고수했다는 점을 꼽았다. 개인신용대출로 시작된 P2P대출은 국내서 부동산 다양한 곳을 투자처로 확대하면서 규모를 키워왔다. 이중 부동산 대출처럼 사업자금을 빌려주는 방식과 비교해 상대적으로 오가는 자금 규모가 크지 않은 개인들의 투자금을 모아 여러 일반 차입자들에게 분산투자하는 방법으로 이러한 성과를 거뒀다는 설명이다.

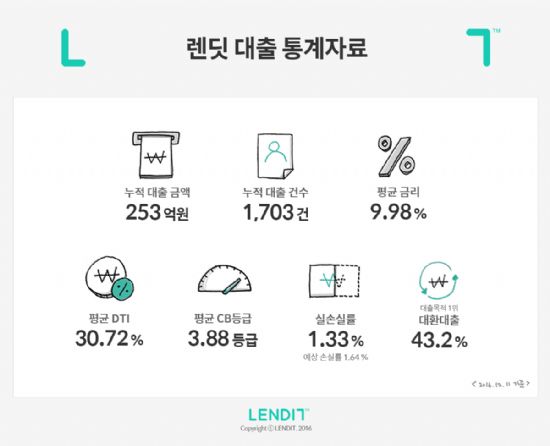

12월11일 기준, 이 회사를 통해 이뤄진 누적 대출금은 총 253억2천만원이다. 평균 금리는 9.98%, 대출 한 건 당 평균 대출금액은 1천487만원, 누적 대출자수는 1천574명으로 집계됐다.

투자자들의 투자금을 잘게 쪼개서 여러 차입자들에게 분산투자하는 방법으로 누적된 총 투자건수는 100만941건이다. 흥미로운 점은 투자자 1명 당 평균 198.4건의 대출채권에 분산투자가 이뤄졌다는 사실이다. 예를들어 500만원을 투자했다면 이 금액이 200여개 대출채권으로 나눠서 투자되는 식이다. 그만큼 투자에 따르는 손실 리스크를 줄일 수 있게된다.

렌딧은 설립 초기부터 개발, 운영해 온 자체 신용평가시스템인 '렌딧CSS(Credit Scoring system)'를 정교화해 나간 결과, 보다 정확하고 투명한 비대면 대출 심사 시스템 구축했다고 밝혔다.. 이 회사의 모든 대출 심사는 온라인 상에서 자동으로 이뤄진다. 구비 서류만 갖추고 있다면 신청 당일 대출도 가능하다.

렌딧은 지난 8월29일자체 개발한 실시간 분산투자 시스템 '포트폴리오 2.0'을 도입해 투자자들이 맞춤형 분산투자를 할 수 있게 지원한다. 이 시스템은 투자자가 투자 금액을 입력하면 해당 투자자의 기존 투자 성향 데이터를 분석해 3가지 분산투자 포트폴리오를 추천해 준다. 포트폴리오는 예상 연수익률과 예상 손실률에 따라 안정추구형, 균형투자형, 수익추구형의 3가지 형태로 추천되며 투자자는 3가지 중 하나를 선택한 후 개별 대출채권을 살펴 보며 빼거나 투자금액을 조정하며 완벽하게 개인화된 투자 포트폴리오를 구성할 수 있다.

이렇게 편리하고 쉬운 분산투자 시스템을 개발 운영한 결과, 렌딧 투자자의 재투자율은 54.5%에 이른다. 그만큼 투자 만족도가 높다는 반증이라고 렌딧은 설명했다. 전체 투자자 중 분산투자 건수 기준 상위 톱100명의 평균 분산투자 건수는 1천101건이다.

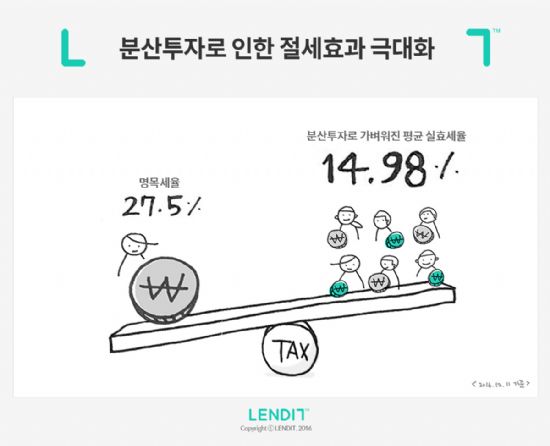

렌딧은 또한 여러 곳에 분산투자하는 방식을 적용했기 때문에 투자자의 평균 절세 효과가 크다는 점도 강조했다. 과세할 때 원 단위 세금을 절삭되기 때문이다. P2P대출의 투자수익에 대한 세율은 27.5%이지만 렌딧 투자자들의 경우 평균 실효세율이 14.98%로 나타났다.

렌딧은 최근 투자자가 분산투자 및 절세효과를 더욱 높일 수 있도록 1개 대출채권 당 최소 투자 금액을 5천원으로 조정했다. 이에따라 렌딧 투자자들이 거둔 연평균 수익률은 세전 10.66%, 세후 9.06%로 나타났다.

렌딧 투자자의 42%는 서울에, 31.6%는 경기도에 거주했다. 연령대는 30대가 46.9%로 가장 많았으며 20대가 27.2%, 40대가 17.6%로 뒤를 이었다. 50대 이상은 8.3%로 고연령층 투자도 서서히 증가 추세다. 또한 남성이 62.8%로 여성보다 비중이 높았다.

대출자의 성비는 남성이 83.9%, 여성이 16.1%로 투자자 쪽 보다 훨씬 큰 차이를 나타내고 있었다. 연령대 역시 30대가 62.2%로 절반 이상을 차지했다. 40대가 21.7%, 20대가 12.1% 수준이었다. 서울 거주자가 37.4%, 경기도가 36.6%로 역시 서울 경기지역의 사용자 비율이 높았다.

대출자의 83%는 근로소득자였으며 12%는 사업소득자, 프리랜서 등 기타소득자가 5%인 것으로 집계 됐다. 이들의 평균 총부채상환비율(DTI)은 30.72%, 나이스신용등급 기준 평균 신용등급은 3.88로 비교적 좋은 신용과 안정된 상환 능력을 갖춘 사람들로 분석됐다. 렌딧 대출자들의 손실률은 현재 1.33%로 서비스 시작 시 예상했던 1.64% 보다 18.9% 낮은 수준으로 안정된 대출 집행과 상환이 이뤄졌다는 점을 보여준다.

관련기사

- 렌딧, P2P대출 투자자 중위험-중수익 선호2016.12.14

- P2P 렌딧 "투자자 성향 반영해 자동분산 투자 가능"2016.12.14

- P2P금융 렌딧, 13호 포트폴리오 투자 모집2016.12.14

- 국민연금도 국내 P2P 대출 시장에 투자할까?2016.12.14

대출자들이 렌딧을 이용한 가장 주된 목적은 43.2%가 타 기관 대출 전환이라고 응답한 것으로 나타났다. 이는 중금리 대출을 이용할 수 있었음에도 불구하고 기존에 마땅한 중금리 대출처가 없어 고금리 대출을 사용하고 있던 사용자들이 많았기 때문인 것으로 풀이 된다. 이어 36.2%가 생활자금, 9%가 사업자금이라고 답했다.

김성준 렌딧 대표는 "렌딧은 설립 초기부터 대출 및 투자 서비스 모두 완벽하게 비대면 온라인 서비스로 구축하기 위한 기술 개발에 집중해 왔다"며 "내년에는 대출자와 투자자 모두에게 더욱 개인화된 맞춤형 중금리 대출, 투자 서비스를 제공할 수 있도록 서비스를 더욱 고도화하겠다"고 말했다.