SK하이닉스가 3년여만에 분기 영업익이 5천억원 아래로 떨어졌다. 상반기 영업익은 작년 3분의 1 수준이다. 주력 사업인 D램의 판매가 하락이 직격탄이 됐다.

2분기 실적은 바닥을 쳤다는 평가다. 더 이상 내려갈 곳 없이 하반기 실적 상승을 기대할 요소가 많다는 이유에서다.

먼저 D램 공급과잉 해소와 수요 회복으로 평균판매가(ASP) 하락폭이 둔화됐다. 하반기 주요 업체들의 새로운 스마트폰 출시 일정에 공급량도 늘어나고 고용량 메모리 추세도 강화되고 있다. 낸드플래시 출하량 확대도 장기적으로 실적 개선을 기대하는 부분이다.

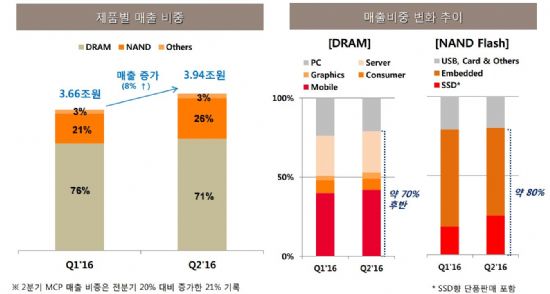

26일 SK하이닉스는 지난 2분기 매출 3조9천409억원, 영업익 4천529억원, 순익 2천861억원을 기록했다고 밝혔다. 이익률이 11%로 영업익이 급감했다. 작년 3분기까지만 하더라도 1조 이상의 영업익을 올렸지만 지난 분기엔 반절에도 미치지 못하게 됐다.

분기 영업익은 전년 대비 67.1%나 급감했다. IT 시장의 연간 최대 비수기인 직전분기인 1분기와 비교해도 19% 감소했다. 공급과잉과 수요부진이 맞물린 D램가 하락에 수익성이 악화될 수 밖에 없었다.

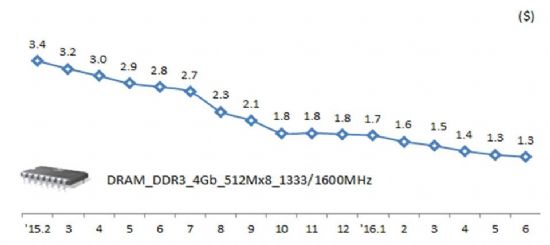

D램 익스체인지의 고정거래가격을 보면 PC향 주력 D램(DDR3 4Gb 512M*8)이 작년초 대비 지난달 말 40%에도 미치지 못한다. 다만 올해초 딱 절반 값을 받은 뒤 가격 하락폭이 둔화됐고 6월초 하락세가 약 19개월만에 멈춰섰다. 현재 시황을 보면 하반기부터 가격 반등 조짐도 보인다.

이처럼 가격 하락이 둔화된 것은 수요회복이 주된 이유다. 더 싼 값에 주력 제품인 D램을 팔아야 하는 환경에 처했지만 출하량은 예상보다 많았다. 전분기 대비 영업익은 줄었지만, 매출이 8% 늘어난 점도 이같은 이유다. ASP가 전분기 대비 11% 떨어졌지만, 출하량은 18%나 늘었다.

회사 측은 “분기 평균 환율이 하락하고 가격 하락이 이어졌지만 메모리 수요 회복에 따라 D램 출하량이 당초 계획을 상회했다”며 “모바일 수요 강세와 2분기 말부터 시작된 컴퓨팅 D램 수요 회복으로 출하량이 증가했다”고 설명했다.

더욱이 반도체 업의 특성상 양산경력이 누적될수록 생산 수율이 높아지고 제조원가를 줄일 수 있다. 이런 가운데 SK하이닉스는 현재 수준의 가격 하락폭이면 비용 절감 속도가 더욱 빠를 것이라며 실적 반등을 예고했다.

가격하락에 대한 방어력이 생기는 동시에 3분기부터 주요 스마트폰 신제품이 일제히 출시되는 점이 실적 상승을 기대하게 하는 부분이다. 특히 중화권을 중심으로 6GB에 이르는 고용량 메모리 탑재 스마트폰 트렌드에 맞춰 D램 공급 확대가 예상된다. PC 산업의 부진에도 모바일과 서버 컴퓨팅향 D램 공급량 비중을 늘린 점도 주목할 점이다.

아울러 실적개선의 효자 노릇을 할 20나노 초반(2z) D램 생산도 이천 M14 라인을 중심으로 확대하고 있다. 연말 기준으로 2z 생산량을 전체 D램 생산랭의 40%대 비중까지 끌어올린다는 계산까지 세워져 있다.

D램과 함께 낸드플래시도 본격적으로 수익성 강화에 큰 도움이 될 전망이다. SK하이닉스는 내년 말이면 낸드플래시가 회사 성과의 절반 이상을 차지할 것으로 내다보기도 했다. SSD 교체 수요와 더불어 모바일 기기 탑재 등 낸드플래시는 중소형 OLED와 함께 전자부품 업계에서 가장 유망한 품목이다.

관련기사

- SK하이닉스 "M14 라인 현 생산량 3만장 규모"2016.07.26

- SK하이닉스 "내년말 3D 낸드 생산 비중 50% 상회"2016.07.26

- SK하이닉스 "연간 D램 비트그로스 20% 초중반"2016.07.26

- SK하이닉스 "4Q부터 48단 낸드 캐파 확대 투자"2016.07.26

SK하이닉스는 낸드 시장 출하량 성장을 40%대 초반으로 보고 있는 가운데, 회사 출하량 증가는 시장 평균보다 높은 40%대 후반을 예고했다. 2분기만 해도 1분기 대비 낸드 출하량이 52%나 급증했다. 또 3D 낸드 경쟁 심화에 앞서 기존 2세대(36단)에 이어 연내 3세대(48단) 제품을 양산수율 확보에 맞춰 곧바로 공급을 시작한다는 계획이다.

이세철 NH투자증권 연구원은 “SK하이닉스의 3분기 D램 출하량은 한자릿수 후반, 낸드는 10% 초반 성장이 예상되고 연간으로는 D램 출하량이 20% 초중반, 낸드는 40% 후반으로 전망된다”며 “PC D램 재고 축소와 모바일 기기 탑재량 증가로 D램 가격 회복이 전망되고 낸드는 엔터프라이즈향 SSD 수요 증가 덕을 볼 것”이라고 말했다.