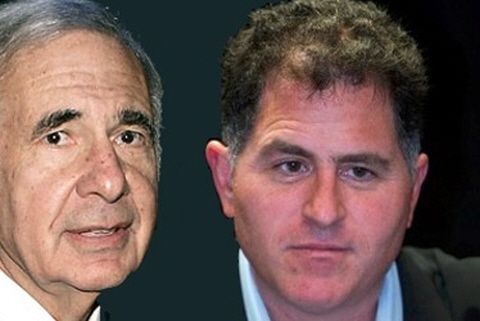

비공개회사 전환을 추진하던 델이 거대한 암초에 걸렸다. 대주주 반발이 거센 상황에 기업 사냥꾼 칼 아이칸이 뛰어들며 대규모 빚을 더 내야 할 조짐이 피어올랐다.

델은 지난달 5일 244억달러를 투입해 비공개회사로 전환한다고 선언했다. 마이클 델과 실버레이크파트너스, MS 등으로 구성된 특별위원회가 주축이었다. 특별위원회는 현 주주들에게 주당 13달러65센트를 지불하고 주식을 매입하겠다고 밝혔다. 이후 마이클 델은 회사 이사회에서 제외되는 대신 경영의 전권을 쥐기로 했다.

이에 델 지분 8.5% 지분을 가진 최대 외부주주 사우스이스턴애싯매니지먼트를 포함한 대주주들이 비공개기업 전환에 반기를 들었다. 주식매입가가 너무 저평가됐다는 이유였다.

그 사이 칼 아이칸은 최근 2주동안 델 주식을 1억주 가까이 매입해버렸다. 칼 아이칸의 델 지분율은 6%대로 치솟았다. 동시에 아이칸은 델의 특별위원회에 차입매수 대신 차입 재자본화를 하라고 요구했다. 차입 재자본화란 회사채를 발행해 자본을 확충하는 것이다. 이에 특별위원회는 아이칸에게 비밀유지 계약에 서명하고 위원회에서 추진중인 마이클 델과 배타적 회사 매각절차에 동참하라고 응답했다.

아이칸은 특별위원회의 비공개회사 전환 이전 고액 배당을 요구하는 것으로 전해진다.

미국 지디넷의 7일(현지시간) 보도에 따르면, 칼 아이칸이 델 특별위원회에 보낸 문서에서 델의 비공개회사 전환은 주주 투표로 무산될 것이다라며 델은 주당 9달러의 특별 배당을 지불할 것을 즉각 선언하라고 적었다.

그는 이어 투자자 예측의 컨센서스에 기반한 가치화 방법론에 입각한 적정 주당 가치는 13달러81센트라며 특별배당 9달러를 더해 주당 22달러81센트씩 주주에게 지급해야 한다라고 주장했다.

이를 단순화하면 아이칸의 요구는 델이 주주에게 배당금을 지급하기 위해 더 많은 빚을 내야 한다는 것을 의미한다. 특별 배당금 일부는 미수금으로 남겨질 가능성이 높다. 결국 델 회사 내부의 현금흐름을 침식할 수도 있다.

피터 미섹 제프리 애널리스트는 아이칸의 차입 시나리오는 최악의 시나리오라고 평가했다. 미섹은 각 시나리오에서 여전히 관리가능한 것이지만 차입금과 회사채 발행으로 고정비용이 수년간 델에게 더 많은 매출과 더 많은 수익을 요구할 것이라고 설명했다.

관련기사

- 블랙스톤, 델 가로채기 나서나2013.03.08

- 델 대주주들, 상장폐지 반대 "소송 불사"2013.03.08

- 델, 빚내서 '상폐' 잘될까…10대 관전포인트2013.03.08

- 마이클 델은 왜 상장폐지를 택했나2013.03.08

결과적으로 델은 향후 수년간 빚에 허덕이면서 자금 유동성에 치명적인 부담을 안게 된다. 작은 IBM을 꿈꾸는 델의 기업혁신 계획이 부족한 현금 탓에 투자기근 현상을 겪으며 힘을 잃을 수 있는 것이다.

또한 아이칸 등이 마이클 델 중심의 특별위원회와 고숍 기간 중 레노버, HP 등이 아이칸 진영에 합류할 가능성도 점쳐진다.