한화그룹 오너일가 3세들이 '한화에너지' 지분 매각에 나선다.

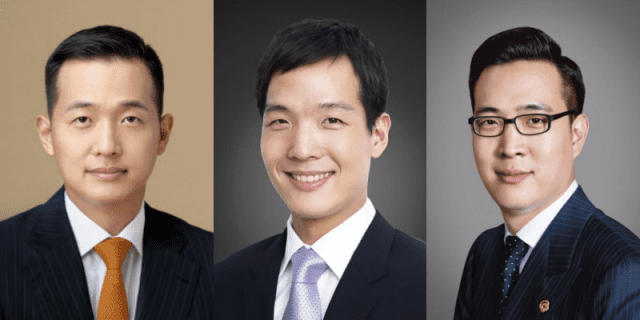

16일 투자은행(IB) 업계에 따르면 김동원 한화생명 사장과 김동선 한화갤러리아 부사장은 각각 보유 중인 한화에너지 지분 5%와 15%를 매각하기로 했다.

한화에너지 지분은 김동관 한화그룹 부회장이 50%, 김동원 한화생명 사장과 김동선 한화호텔앤드리조트 부사장이 각각 25%를 보유하고 있다. 이 가운데 김동원 사장이 약 5%, 김동선 부사장은 15% 지분을 FI 매수인 한투PE 등 컨소시엄에 매각할 예정이다.

금번 거래가 완료되면 한화에너지 지분은 김동관 부회장 50%, 김동원 사장 약 20%, 김동선 부사장 10%, 재무적투자자 약 20%로 바뀌게 된다. 이번 거래 매매 대금은 약 1조1천억원 규모다.

김동원 사장과 김동선 부사장은 지분 매각 자금으로 증여세 등 세금을 납부하고 관심 분야 또는 신규 사업 등에 투자할 계획이다. 김동관 부회장은 지분을 매각하지 않는다. 매수인은 지분 인수 후 이사 선임 등을 통해 한화에너지 중장기 경쟁력 제고와 기업가치 상승을 위한 다양한 협업 체제를 구축할 예정이다.

관련기사

- 승계와 무관?... 한화에너지 상장, 한화 주주에게 득일까 실일까2025.03.16

- 한화솔루션, 한화에너지에 합의금 주고 화해2025.12.15

- 마스가 군불 때는 한화, 美 필리 조선소 현지 인력 채용 속도2025.12.11

- 한화그룹, 연말 이웃돕기 성금 40억원 기탁2025.12.08

이같은 움직을 두고 업계에서는 한화그룹 지배구조 정점에 있는 한화에너지 기업공개(IPO)를 위한 사전 작업이라는 해석이 나온다. 한화에너지는 올해 초 한국투자증권, NH투자증권, 대신증권을 공동 대표 주관사로 선정했고 KB증권과 신한투자증권을 공동 주관사로 추가했다. 한화에너지는 프리 IPO 투자를 유치하며 단계적인 상장 절차에 돌입할 것으로 관측된다.

한화그룹 관계자는 "IPO를 위한 작업이라기보다는 매도인이 필요한 자금을 구주 매출을 통해 마련하기 위한 것"이라고 설명했다.