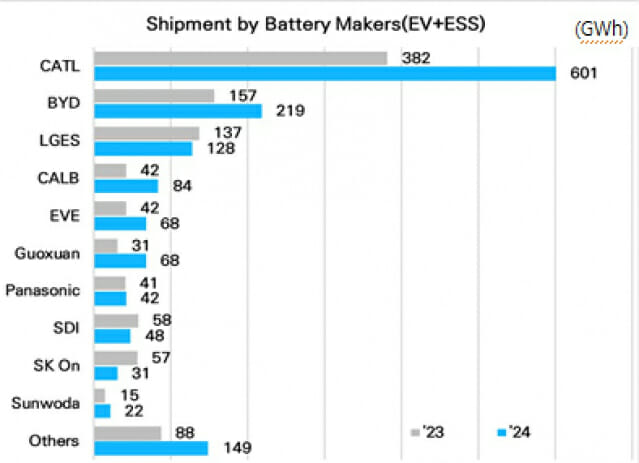

지난해 세계 전기차·에너지저장장치(ESS) 시장에서 중국 업체 들의 성장이 두드러지며 국내 배터리 3사 시장 점유율이 하락한 것으로 나타났다.

24일 시장조사업체 SNE리서치에 따르면 지난해 전기차·ESS 시장 업체별 판매 실적은 1천460GWh로 집계됐다.

배터리3사는 출하량 기준 모두 상위 10위 권에 안착했으나, 전체 시장 점유율은 하락했다. LG에너지솔루션은 9% 점유율로 3위, 삼성SDI는 3% 점유율로 8위, SK온은 2% 점유율로 9위를 기록했다.

2023년 24%였던 국내 3사 점유율이 14%로 10%p 하락한 이유로는 리튬인산철(LFP) 배터리의 빠른 확산이 꼽힌다. LFP 배터리는 가격 경쟁력과 열 안정성이 뛰어나 ESS뿐만 아니라 전기차에서도 채택이 증가하고 있으며, 국내 3사는 현재 양산을 준비 중이어서 중국 업체들에 점유율을 내줄 수밖에 없는 상황이다.

중국 배터리 업체들 글로벌 시장 장악력은 더욱 강화되고 있다. CATL은 전기차와 ESS 시장에서 독보적인 41% 점유율을 기록하며 1위를 유지했다. BYD, CALB, EVE 등 중국 업체들이 고성장을 이어가며 북미와 유럽 시장으로의 진출을 가속화하고 있다. 일본 파나소닉은 테슬라에 원통형 배터리 셀을 공급하며 2% 성장해 7위를 기록했다.

톱10 업체들의 총 점유율은 2023년 92%에서 90%로 2%p 소폭 감소, 톱10 하위권 업체들의 시장 내 경쟁이 더욱 치열해지는 모습을 보였다.

각국 정부 정책이 ESS와 전기차 시장 변화에 중요한 역할을 하고 있다. 세계 배터리 시장은 중국 배터리 업체들 독주 체제 속에서 국내 3사 점유율 감소라는 변화를 겪고 있다. ESS 시장에서는 중국 업체들이 시장을 장악했고, 전기차 시장에서도 LFP 배터리를 앞세운 중국 업체들의 성장이 두드러진다.

트럼프 정부는 중국산 제품에 대한 견제를 더욱 강화하고 있고, 유럽도 점차 역내 생산 공급 정책을 추진하고 있어 단기적으로는 중국 업체들의 점유율 확대가 지속될 것으로 보이지만, 중장기적으로 K-배터리 전략적 대응이 필요하다. 특히 배터리 시장이 LFP로 급격히 돌아선 상황에서 K-배터리도 LFP 배터리 개발과 라인 구축이 시급한 상황이다.

LG에너지솔루션의 경우, 미국에서 ESS용 LFP 라인을 금년말부터 가동을 시작하면서, 내년부터는 북미 시장내 점유율울 30% 이상 끌어 올릴 계획이다. 삼성SDI도 내년부터 한국에서 LFP 양산을 본격적으로 시작해, 2027년부터 미국 현지 생산을 통해 북미 점유율을 확대할 계획이다.

SNE리서치는 "유럽의 경우 미국처럼 중국에 대한 명확한 견제는 없지만, 현지 생산 공급을 원칙으로 한다면 K-배터리도 유럽에서 중국 업체와의 경쟁은 해볼만하다"고 분석했다.

이어 "중국 배터리업체가 중국 정부 지원과 강력한 SCM을 바탕으로 경쟁력을 확보한 상황이지만, 유럽 현지에서의 생산은 K-배터리와 큰 차이가 없을 것으로 분석된다"며 "우선 단기적으로는 북미 시장에 집중하고, 중장기적으로 유럽 시장에서 중국 업체와 경쟁할수 있는 제품 개발과 가격 경쟁력 확보에 주력해야 한다"고 제언했다.