글로벌 전구체 시장점유율 1위 업체인 중국 CNGR(CNGR Advanced Material Co., LTD)이 미국 인플레이션감축법(IRA)에 따른 사업 리스크를 해소하기 위해 한국 법인을 통한 판매 확대에 적극 나서고 있어 주목된다.

CNGR 측이 최대 주주인 한국 법인 피노가 CNGR에 전구체 위탁 생산을 맡기는 구조다. 인도네시아, 모로코, 핀란드 등 광산에서 저렴한 가격으로 원재료를 조달하고, 장기간 갖춰온 생산 역량과 고객사 네트워크를 바탕으로 IRA 이후 시장 공략을 꾀하고 있다.

전구체는 내년부터 IRA ‘핵심 광물’에 대한 세액공제 요건을 적용받는다. 따라서 중국 기업으로선 해외우려기관(FEOC) 규정이 시장 확대에 걸림돌이다. 피노는 현행 FEOC 규정에 저촉되지 않도록 사업 구조를 마련했다고 자신하고 있다. 때문에 국내에서 포스코와 추진 중인 합작 투자도 화유코발트 합작 건처럼 좌초될 가능성은 없다는 입장이다.

업계에선 내년 IRA 규정 적용에 따라, 현재 중국 기업의 점유율이 80% 이상인 전구체 시장에서 국내 기업들의 입지가 대폭 강화될 것으로 예상해왔다. 그러나 CNGR이 적정 수준의 지분율 확보와 국내 기업과의 합작투자 등을 통한 IRA향 전구체 공급 우회 전략을 세워 시장은 더욱 예측하기 어렵게 됐다.

14일 업계에 따르면 피노는 지난달 28일 기업설명회(IR)에서 이같은 사업 계획을 소개하며 오는 2027년까지 매출 1조원 달성을 기대한다고 밝혔다.

NCM 위주 韓·日 배터리 공략…국내 양극재사부터 접근 전망

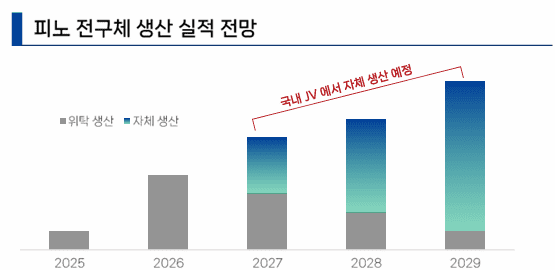

피노는 2026년까진 CNGR이 위탁 생산한 니켈코발트망간(NCM) 전구체를 전량 공급할 계획이다. 2027년부터는 포스코와 CNGR이 합작 투자하는 포항 공장에서 생산하는 전구체 공급 비중을 절반 가량으로 두고, 점차 이 비중을 늘려나갈 방침이다. 2029년에는 폐배터리 리사이클링 공장 건설과 함께 리튬인산철(LFP) 등 신규 제품을 출시한다.

CNGR을 비롯한 중국 전구체 기업들은 비교적 약한 환경 규제, 광산까지 아우르는 수직 계열화 체제와 규모의 경제 등 이점 덕에 국산 전구체 대비 가격 경쟁력이 우수한 것으로 평가된다. 이와 더불어 CNGR이 국내 배터리 업계 기업 다수와 신뢰 관계를 구축해온 만큼 고객사 확대도 용이할 것으로 봤다.

잠재 고객사로는 국내 양극재 기업과 한국·일본 배터리셀 기업, 완성차 OEM을 거론했다. NCM 배터리 위주 사업을 영위하면서 IRA 도입에 따른 북미 시장 입지 확대가 기대되는 곳들이다.

우선 피노는 지난 9월 국내 양극재 기업 엘앤에프와 내년부터 2028년까지 전구체 6만톤을 공급하는 업무협약을 체결했다. IR에서는 공급 규모를 6만5천톤으로 명시했다. 업계에선 합작 투자 중인 포스코의 전구체 수요도 피노가 확보할 가능성을 높게 보고 있다.

피노 "CNGR, 中 정부와 무관…IRA 리스크 없어"

사업 계획 상 피노가 중국 CNGR의 판매 법인 성격을 띤다. 피노는 현행 IRA을 기준으로 해석하면 제재 위험이 없다고 설명했다.

앞서 LG화학, 포스코퓨처엠 등 국내 기업들은 다른 중국 기업 화유코발트와 전구체 공장 합작 투자를 추진해왔다. 포스코퓨처엠의 경우 지난 9월 투자 철회를 발표했는데, 화유코발트 경영진에 중국 공산당원이 재직하고 있어 IRA FEOC 제재를 피할 수 없다고 판단했다는 분석이 있다.

CNGR의 경우 이런 해당사항이 없는 민영 기업이라는 것이다. IR에서 밝힌 CNGR 측의 피노 지분은 44.9%다.

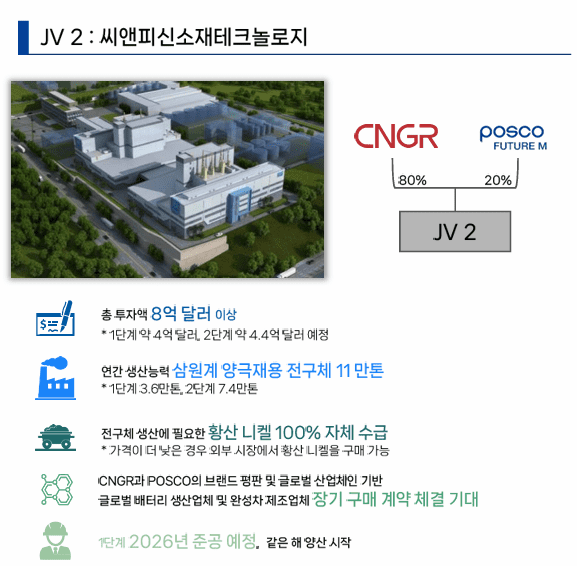

포스코와의 합작 공장으로 향후 IRA 규정 강화 가능성에 대응할 수 있다고도 했다. 해당 공장은 합작 법인 씨앤피신소재테크놀로지가 연간 전구체 CAPA 11만톤 규모로 오는 2026년까지 준공할 예정이다. CNGR과 포스코퓨처엠이 각각 8대 2의 지분을 갖는다.

이와 관련해 피노 관계자는 "북미, 유럽 등 수출 시 합작 공장 생산 물량은 규제를 받지 않을 것으로 본다"고 답했다.

포스코퓨처엠 측은 만약 해당 공장이 FEOC 제재 대상이 되더라도 판로 확보에 무리가 없다는 입장이다

회사 관계자는 ""FEOC 적용 여부는 2027년 이후 결정된다"며 "설령 IRA 부적격 판정이 되더라도, IRA 보조금 대상 차량 외에도 폭넓은 시장과 고객이 있어 보조금 대상 차량 외의 용도로 공급 가능하다"고 했다.

이어 "북미를 포함한 글로벌 시장 대상으로 사업을 하는 만큼 다양한 밸류체인을 구성, 강화하고 있는 것"이라며 "아직 공장 운영 계획에 확정된 것은 없지만, 글로벌 시장과 (IRA) 세액공제 적용이 안 되는 프리미엄 전기차 대상 물량일 것"이라고 답했다.

"CNGR-피노, 경쟁력 충분하지만…IRA 강화 가능성 배제 못해"

배터리 업계에선 미국이 IRA를 통해 중국 산업을 견제하려는 의지가 강한 점을 감안, 피노의 IRA 리스크 가능성에 대해 안심하기 어렵다는 지적도 나왔다.

관련기사

- IRA 적용 코앞…'K전구체' 출하량 대폭 성장 앞둬2024.11.10

- 에코프로 "인니 광산 통한 원가 절감 내년 말 가시화"2024.11.08

- 없어서 못 산다는데…K-양극재, 탈중국 전구체 확보 전략은2024.09.23

- 에코프로 "양극재 내년부터 개선…전구체 외판 비중 절반 넘을 것"2024.11.01

업계 관계자는 "CNGR의 피노 및 합작법인 지분율을 보면 애매한 경계선 상에 있다"며 "현재 미국 정부가 멕시코 등으로 우회해 시장에 진입하려는 중국 기업에 대한 견제 의지를 내보이는 만큼, 중국 기업의 우회 전략을 막기 위한 새로운 정책이 나올 가능성도 존재한다"고 전망했다.

전구체 기업으로서의 경쟁력은 우수하다는 평가다. 이 관계자는 "CNGR이 최근 인도네시아, 모로코 등 지역에서 공격적인 저가 전략을 추진하고 있는 것으로 안다"며 "그 동안 업계 기업 다수가 CNGR과 장기간 협력해온 만큼 한국, 일본 등 시장에서 충분히 수요가 있을 것"이라고 내다봤다.