서당 개 삼 년이면 풍월을 읊는다고 했던가. 하지만 풍월을 읊기가 생각만치 쉽지 않은 업계가 있다. 바로 배터리와 반도체 같은 첨단 제품 제조 생산업이다. 공정 도면에 따라 원리원칙대로 설계하더라도 일정 수율(생산품 중 불량이 없는 양품 비율)에 도달하기까지 시간이 꽤 걸린다.

그러다 보니 경쟁력 있는 셀 제조 기술을 지닌 업체는 세계적으로 10개 내외 수준이다. 여기서 말하는 ‘경쟁력’은 ‘수율’에 달려있다 해도 과언이 아니다. 배터리 셀 생산 공정에서 수율 확보는 기업의 생존으로 이어질 만큼 중요한 요소다. 수율이 낮으면 수익성에 큰 타격을 입기 때문이다.

완제품 중 10개 중 1개만 양품일 때와 9개 양품일 때 배터리 가격은 달라질 수밖에 없다. 결국 가격 경쟁력은 높은 수율에 달린 셈이다. 양품 수율을 높이기 위해 설비와 연구개발(R&D), 그리고 숙련된 인력 확보에 막대한 자금을 쏟아부어야 하는 만큼 전기차 배터리는 비싸다. 전기차 원가에서 적게는 30%, 많게는 40%까지 차지한다.

계산기를 두들기던 전기차 제조업체들은 그래서 ‘너무 비싼데 그냥 내가 직접 만들어버릴까’하는 생각이 들법하다. 배터리 수급 안정화와 비용 절감 효과를 노릴 수 있기 때문이다.

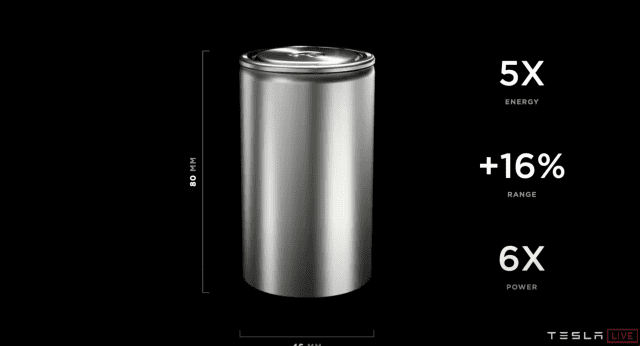

이를 실행에 옮긴 곳도 있다. 전기차 선두기업 테슬라가 대표적이다. 테슬라는 원래 일본 파나소닉과 LG에너지솔루션으로부터 원통형 배터리를 공급받아 전기차를 만들었다. 하지만 테슬라는 2020년 4680 배터리 자체 생산 계획을 깜짝 발표했다.

그로부터 5년이 흐른 지금 테슬라는 배터리 내재화에 성공했을까. 결론부터 말하자면 반은 맞고 반은 틀리다. 배터리 자체 생산은 하고 있지만 수율이 낮고 생산 수량이 현저히 부족한 상황이기 때문이다. 최근 자체 생산을 중단하는 것까지 고려 중이라는 외신 보도까지 나올 정도다.

테슬라는 시장의 이러한 우려를 해소하기 위해 올해 2분기 실적발표와 함께 4680 배터리 생산이 1분기 대비 50% 이상 늘었으며, 생산 비용 또한 계속 개선되고 있다고 언급했다. 하지만 여전히 4680 배터리를 사이버트럭과 모델Y 차량 소수에만 탑재하고 있다. 기대보다 낮은 배터리 성능과 수율 문제 때문이라는 것이 업계의 중론이다.

낮은 수율의 원인은 테슬라가 잘 못해서라기보다는 진입 장벽이 생각보다 높다는 데 있다. 수율을 높이려면 그만큼 축적된 데이터와 노하우가 많아야 하는데 오래전부터 이를 준비해 온 업체들과 후발주자는 기술 격차가 날 수밖에 없다.

배터리 업계 한 관계자는 "이론은 완벽한데 실제 생산에 들어가보면 그렇지 않은 경우가 허다하다"며 "결국 시행착오를 거치며 쌓은 데이터가 제조 경쟁력인데 테슬라가 이를 단숨에 따라잡기는 어렵다"고 분석했다.

그동안 테슬라는 이 간극을 빠르게 좁히기 위해 이런저런 시도를 많이 했다. 2019년 2월 맥스웰테크놀로지를 2억1천800만달러(약 3천억원)에 인수했다. 테슬라가 울트라 커패시터 시장에 진출하는 것 아니냐는 얘기도 나왔지만, 사실 맥스웰은 웰딩(용접)을 굉장히 잘하는 업체다. 배터리 제조 공정에서 필요한 웰딩 기술을 사들인 셈이다.

같은 해 인수한 하이버시스템즈 역시 마찬가지다. 하이바시스템즈는 전해액 주입 기술에 장점이 있는 회사다. 테슬라가 4680 배터리를 기술적 난이도가 높은 '건식 공정'으로 제조하는데 이 문제를 해결하기 위해 두 회사를 사들였을 가능성이 높다. 이 밖에도 배터리 제조 기술력 강화를 위해 ATW 오토메이션, 스프링파워, 실라리온 등의 기업을 인수했다.

값싼 중국 전기차와 경쟁하는 테슬라는 가격 이점을 얻기 위해 배터리를 직접 생산하려 했지만, 제조사들에 구매한 셀들보다 가격이 여전히 비싼 것으로 알려졌다. 테슬라가 수년간 쏟아부은 돈과 시간에 비해서는 다소 초라한 성과다.

완성차 업체들이 섣불리 배터리 내재화를 외치지 않는 이유도 이러한 리스크 때문이다. 자체 생산이 생각만큼 쉽지 않다는 판단에서다. 테슬라처럼 막대한 돈을 투입하고도 성과가 없다면 주주들의 비판과 수익성 악화에 직면할 수 있다. 배터리 셀 업체들과 가격 협상력을 조금 더 우위에 가져가는 수준에 그칠 바에는 협력을 강화하는 방법을 택하는 게 이득일 수 있다.

대표적인 방법이 조인트벤처(JV)다. GM·포드·현대차 등 대부분 완성차 업체는 배터리 셀 사들과 JV를 만들어서 배터리를 생산하는 방법을 택하고 있다.

테슬라가 배터리 내재화에 완벽하게 성공하기까지는 시간이 더 걸릴듯하다. 하지만 시간의 문제일 뿐 포기하지 않는다면 결국 성공할 것이다. 이 시간을 K-배터리는 기회로 삼아야한다. 테슬라의 배터리 내재화 난항에 안도하기보다는 경각심을 가질 때다.

테슬라가 배터리 내재화에 성공하는 순간, 전통 자동차 업체들도 결국 테슬라의 방식을 따를 가능성이 높다. 기술 격차를 더 벌려놔야 이 시장을 지킬 수 있다. 완성차 업체들이 너도나도 배터리를 만들어달라 요청하는 '슈퍼 을(乙)'이 돼야 한다.

관련기사

- 테슬라, 투자 등급 또 강등…실적 발표 후 이번이 4번째2024.07.27

- 테슬라 "4680 원통형 배터리 생산량 50% 증대"2024.07.24

- '테슬라 우군' 日 파나소닉, 북미 대신 내수 집중으로 전략 수정2024.06.11

- 테슬라, 배터리 수율 개선 위해 반도체 전문가 영입2024.03.20

전기차 캐즘(일시적 수요 둔화) 여파로 실적이 부진하더라도 연구개발(R&D)에 힘을 빼선 안되는 이유도 여기에 있다. 전기차 확산의 가장 큰 요인으로 꼽히는 열폭주 문제를 해결한 차세대 배터리가 시장의 판도를 바꾸는 제품이 될 수도 있다. 초격차는 반도체 업계뿐 아니라 배터리 업계의 필승법일지도 모른다.

K-배터리가 중국 기업들의 저가 공세와 캐즘(수요정체)을 버텨내고 반도체 처럼 우리 경제를 이끌 주춧돌이 되길 기대해 본다.