올해 두 차례나 기준금리를 올린 미국 연방준비제도가 연내 두 차례 더 추가 인상을 예고했다. 여기에 유럽중앙은행도 연내 통화완화정책을 마감하기로 결정했다. 2008년 금융위기 이후 10년 만에 '긴축의 시대'가 도래할 예정이다.

한국은행도 올해 하반기 한 차례 금리 인상을 예고한 터라 금리 상승은 기존 차주(借主)나 대출 예정자들 모두 피해갈 수 없게 됐다. 현재 국내 기준금리는 연 1.50% 수준으로 작년 11월 한 차례(0.25%p) 인상된 바 있다.

18일 금융 전문가들은 금리 상승 시대가 온 만큼 대출 전략을 잘 세워야 한다고 조언한다. 기존 대출보유자라면 대출 구조가 어떻게 돼 있는지 점검하는 것은 물론이고, 대출을 받아야 한다면 금리 상승 시점임을 꼭 고려해야 한다고 설명했다.

■ 전세대출자라면 갱신할까, 다른 곳에서 빌릴까

전세자금대출은 1년 혹은 2년 단위로 금리가 바뀌는 변동금리형 상품이기 때문에 금리 상승 시기에는 더욱 꼼꼼히 따져봐야 한다. 이미 자금을 빌린 은행에서 갱신할지 혹은 또다른 은행에서 빌릴 지를 고민 중이라면 두 가지를 따져봐야 한다.

우선 전세담보대출을 받는 은행에서 금리 인하 우대 혜택을 모두 받고 있는지다.

KB국민은행 관계자는 "전세담보대출 이자는 보통 은행의 월별 실적을 통해 산출하는데 지금 빌린 대출의 우대 금리가 최대항목으로 적용되고 있는지 검토해봐야 한다"며 "우대금리 항목은 ▲급여이체 ▲신용카드 사용실적 ▲적금 ▲자동이체 실적 등이기 때문에 여러 군데 은행을 거래하기보다는 대출을 보유한 은행으로 거래를 집중하는 게 좋다"고 설명했다.

또다른 하나는 '버팀목전세자금대출'이나 서울시가 지원하는 '서울특별시 신혼부부 임차보증금 대출'의 조건을 체크해봐야 한다. 통상 은행 전세자금대출 상품에 비해 평균적으로 연 1%p 정도 금리가 저렴하기 때문이다.

버팀목전세자금대출은 임차보증금이 수도권(서울·경기·인천)의 경우 3억원 이하일 경우 대출이 되며, 대출신청인과 배우자의 합산 연소득이 5천만원 이하일 경우 가능하다.

서울특별시 신혼부부 임차보증금 대출은 KB국민은행에서만 받을 수 있는 대출인데, 임차보증금의 90% 범위 내에서 최대 2억원까지 신청이 할 수 있다. 부부합산 연소득은 8천만원 이하여야 하며, 서울시로부터 추천을 받은 혼인 기간 5년 이내 신혼부부 또는 6개월 이내 결혼예정자가 신청할 수 있다.

■주택담보대출, 변동금리 vs 고정금리?

주택담보대출은 액수가 크고 만기가 길다 보니 유리한 상품을 고르는 것이 쉽진 않다. 또 은행이 벤치마크하는 지수나 채권 종류에 따라서도 금리가 차이가 나기 때문에 자칫 잘못하면 비싼 이자를 내는 경우도 있다. 이 때문에 기존 대출자는 자신이 받은 대출 상품을 재검토하는 것이 제일 먼저 필요하다.

만약 자신이 빌린 대출 상품이 변동금리형이라면 고정금리로 대환하는 것을 검토해 봐야 한다. KB국민은행과 우리은행 관계자는 "현재 변동금리보다 고정금리의 이자가 조금 더 높긴 하지만, 금리 상승이 본격화되면 이 차이는 더 커질 수 있다"며 "아직 장단기 금리 차가 크지 않은 시점이기 때문에 금리 상승기에는 고정금리를 택하는 것이 좋다"고 말했다.

다만 여기에도 변수는 있다. 금리 변동이 지난 3년 간의 수준이라면 이자가 조금이라도 낮은 변동금리가 낫다.

고정금리 주택담보대출자라면 일단 혼합형 금리인지 만기까지 고정금리인지 확인해야 한다. KB국민·KEB하나·우리은행의 혼합형 상품은 최초 대출을 받은 5년 간은 고정금리였다가 이후에는 잔액 기준 코픽스(COFIX)와 연동돼 6개월 혹은 1년 주기로 금리가 바뀐다. 신한은행은 5년 마다 금리가 바뀌는 방식이다. 5년간의 고정금리는 금융채 AAA등급 5년물 채권 금리가 적용된다.

주택담보대출을 고민 중이라면 변동금리보다는 고정금리가 코픽스 연동 대출이라면 신규 취급액 기준 코픽스보다는 잔액 기준을 택하는 것이 조금 더 유리하다는 게 은행 관계자들의 견해다.

코픽스는 국내 8개 은행(신한·KB국민·KEB하나·우리·NH농협·IBK기업·한국씨티·SC제일은행)이 조달한 수신 상품의 가중 평균 금리인데, 금리 상승 시점에는 잔액 기준 코픽스가 금리변동폭이 신규 취급액 기준 코픽스보다 적다.

우리은행 관계자는 "신규 취급액 기준 코픽스는 최근 한 달 간 은행들이 조달한 자금 금리를 가중 평균 하는 한편, 잔액 기준은 은행이 전체 자금 조달 잔액에 적용된 금리를 가중 평균해 시장금리 상승 시 신규 취급액 기준 코픽스가 더 빨리 오른다"고 말했다.

주택담보대출을 기왕 받는다면, 한국은행의 기준 금리 인상 전 단행하는 것이 좋아 시점은 빠를 수록 좋다고 덧붙였다.

다만 자산 투자용으로 대출을 받는 경우라면 시일을 기다리는 게 좋다. 신한은행의 신한PWM도곡센터의 손정필 팀장은 "이제는 자산 상승률보다는 대출 금리 상승률이 더 빠를 것으로 보인다"며 "돈의 가치가 높아지는 때에 굳이 돈을 빌리기 보다는 유동성을 확보하는 것을 추천한다"고 말했다.

■ 갑작스러운 실직…대출 부담 된다면?

대출을 받았다고 하더라도 더 낮은 금리 상품이 있다면 대출을 무를 수도 있다. '대출계약철회권'으로 14일 이내에 대출 계약을 철회하겠다는 의사를 은행에 밝히고, 대출 원리금과 부대 비용을 상환하면 된다. 계약 철회와 동시에 은행·한국신용정보원·개인신용조회회사(CB)들이 보유한 대출 정보가 삭제되고 대출자가 철회권을 몇 번 썼는지에 대한 기록도 남지 않는다.

관련기사

- 100조원 돌파 신용대출…연체율도 상승2018.06.18

- 세상에 없던 대출...단돈 3천원도 꿔준다2018.06.18

- 카카오뱅크, 대출금리 최대 0.4%포인트 인하2018.06.18

- 내일부터 은행 대출한도 줄어든다2018.06.18

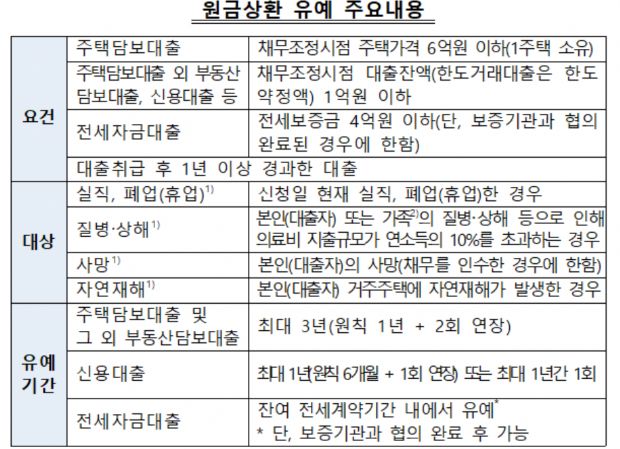

또 실직·질병·상해·자연재해 등 의도치 않은 일로 대출 원리금 상환이 어렵다면 원금 상환이나 거치 기간을 유예해주는 제도도 각 은행이 운영 중이다. 예를 들어 주택담보대출을 받은 차주가 최근 6개월 내 실직으로 유동성이 부족하다면, 1년 동안 원금 상환을 유예할 수 있으며 최대 3년까지 연장받을 수 있다.

올해 하반기부터는 은행 고객이 내 대출금리 산정 내역을 살펴보고 이의를 제기도 할 수 있는 '금리견제권'도 생길 전망이다. 가산금리 산정에 문제가 있거나, 불합리하다고 여겨지면 은행에 금리 수준에 대해 논의할 수 있게 된다.