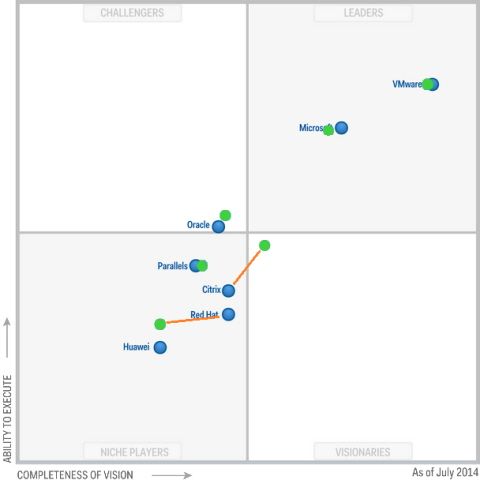

가트너의 2014년 x86 서버 가상화 매직쿼드런트가 공개됐다. 올해도 VM웨어는 5년째 1인자 자리를 지켰고, 마이크로소프트(MS)도 2인자의 지위를 굳건히 하며 독보적인 추격자의 자리에 섰다.

상위권은 큰 변화를 보이지 않지만, 도전자 진영은 확실히 변했다. 불과 2년전까지 VM웨어를 위협하는 회사였던 시트릭스는 아예 니치 플레이어로 주저앉았다. 오라클VM과 레드햇 가상화가 성장했고, 화웨이란 새로운 선수가 등장했다.

하지만 점차 x86 서버 가상화 시장의 경쟁구도는 그 의미를 잃어가는 모습이다. 가트너는 올해매직쿼드런트 보고서에서 x86서버 가상화를 ‘저물어가는 트렌드’라고 표현했다. 기업의 관심사와 요구사항이 가상화에서 클라우드 컴퓨팅으로 이동했기 때문이다.

지난 1년 간 서버 가상화 시장은 포화상태에 이르렀고, 세계 대기업 절반이 이미 프라이빗 클라우드를 서비스중이거나 파일럿 프로젝트를 진행중이다. 절반 이상이 하이브리드 클라우드 상호운용성을 시험하고 있다. 이제 서버 가상화는 기능 경쟁과 점유율 경쟁을 벗어나 클라우드로 확장, 복합적 환경에 대한 쉬운 관리, 이기종 서비스의 상호운용성 등으로 방향성을 잡아가고 있다.

■모바일 올인 시트릭스, 서버 가상화는 뒷방

작년까지 ‘비저너리(Visionary)’였던 시트릭스는 올해 ‘니치플레이어(Nitch Player)’로 떨어졌다. 시트릭스가 지난해 6월 젠서버6.2를 출시하면서, 전략의 방향을 완전히 틀어버린 데 따른 결과다.

젠서버6.2는 완전히 무료이자 오픈소스SW로 공개됐다. 시트릭스는 유료 기술지원서비스만 제공하기로 했고, 젠서버6.2에서 다수의 기능을 제거했거나 계속해서 기능을 없앨 예정이다. 젠서버6.2에선 라이브마이그레이션 자동화 기능인 워크로드밸런싱(WLB), 물리적 환경을 가상 환경으로 변환하는 젠컨버트(XenConvert), 가상머신(VM) 백업 및 복구 기능(VMPR) 등이 사라졌다. 향후 마이크로소프트(MS) 시스템센터 VM매니저(VMM) 플러그인, 통합 스토리지링크, 분산가상스위치 등도 사라진다.

이 기능들은 잘 사용되지 않거나 서드파티 기술로 교체 가능한 것들이다. 하지만 엔터프라이즈 서버에 초점을 맞춘 시트릭스의 가상화 제품은 유명무실해졌다.

시트릭스는 대신, 젠서버를 클라우드 인프라제품인 클라우드플랫폼과 가상데스크톱 제품인 젠데스크톱, 젠앱 등에 최적화된 소프트웨어로 포장했다.

시트릭스는 오픈소스인 아파치 클라우드스택의 상용버전 클라우드플랫폼으로 IaaS 시장의 성공을 상품화하려 시도하고 있다. 오픈소스로 제품을 개발하고, 안정화한 상용제품을 내놓으면서 클라우드 서비스 인프라 시장에서 영역을 만들려는 것이다.

이 시장엔 클라우드스택과 함께 성장해온 또 다른 오픈소스 오픈스택이 있다. 오픈스택은 성장과정을 통해 리눅스 커널기반가상화(KVM)으로 무게중심을 옮겨갔다. 젠이 초기 오픈스택의 주류 플랫폼이었지만, 오픈스택이 계속되는 개발을 통해 가상화 레이어를 건너뛰는 베어메탈 플랫폼으로 거듭나면서 젠의 입지는 극도로 좁아졌다.

시트릭스에게 오픈소스 클라우드 플랫폼 시장이 초기단계란 점은 다행스럽다. 시트릭스는 작년 젠서버를 완전히 오픈소스로 풀어버림으로써 오픈소스 커뮤니티의 생동감을 흡수할 가능성을 얻었다. 문제는 이 잠재력이 그리 눈에 띄지 않는다는 점이다.

장애물은 명백하다. 클라우드스택은 오픈스택에 완벽하게 마케팅에서 밀리고 있다. 오픈스택이 수많은 대형 IT벤더의 마케팅으로 힘을 받지만 클라우드스택 마케팅은 커뮤니티 내부에서만 이뤄진다. 수백여곳의 클라우드플랫폼 고객의 절반이 서비스프로바이더(SP)인데, 이들의 유료기술지원 구매의지는 매우 약하다.

전반적으로 시트릭스는 벤더 마케팅, 오픈소스커뮤니티 참여 등에서 오픈스택에 철저히 뒤진다. 가트너는 만약 시트릭스가 자체 커뮤니티를 증진하거나 주요 벤더의 연합을 끌어내지 못하면 힘겨운 싸움을 하게 될 것이라 예측했다.

또다른 사업의 축인 가상데스크톱의 경우 젠앱과 젠데스크톱이 널리 사용되고 있다. 그러나 VM웨어 V스피어가 젠데스크톱과 젠앱의 기반 하이퍼바이저로 자리하고 있는 상황이다. 시트릭스는 중소기업을 중심으로 VDI 전 인프라를 자신들의 플랫폼으로 구축하도록 유도하고 있다. 훌륭한 방어전략이지만, MS 하이퍼V의 빠른 성장은 이 전략을 위협하고 있다.

시트릭스의 관심사는 완전히 모바일로 옮겨갔다. 기기 매니지먼트, 자동화, 클라우드 서비스 등이 시트릭스의 새 주력시장이다.

가트너는 시트릭스 젠서버의 강점으로 ▲유료기술지원만 없다면 무료로 좋은 제품을 이용할 수 있다는 점 ▲통신사와 클라우드서비스사업자 시장이 오픈소스 젠을 대규모로 사용중이란 점 ▲여전히 충성도 높은 대형 채널사를 보유했다는 점 등을 꼽았다. 반면, ▲마케팅 실행력의 한계 ▲KVM과 오픈스택의 성장 ▲커뮤니티와 벤더 지원의 결핍 ▲엔터프라이즈 서버 가상화에 대한 투자 감소 ▲미래투자를 위한 수익모델의 부족 등을 경고했다.

■화웨이, 중국 내수로 깜짝 등장

올해 가트너 x86서버 가상화 매직쿼드런트에서 가장 눈에 띄는 변화는 화웨이의 등장이다. 화웨이는 2011년부터 엔터프라이즈 사업을 시작했고, 이후 막대한 중국 내수 시장을 발판삼아 빠른 성장세를 보였다. 지금은 기업고객과 개인고객 등 모든 시장영역과 전세계 고른 지역에서 균형있게 성장하고 있다.

화웨이의 서버 가상화 제품은 퓨전클라우드스위트다. 이는 퓨전스피어, 퓨전큐브, 퓨전액세스 등으로 구성된다. 물리적 서버와 가상화SW, 프라이빗 클라우드 하드웨어와 소프트웨어의 통합 등을 잘 혼합했다는 평가다. 퓨전클라우드스위트는 관리도구를 포함하며, 하이퍼바이저인 퓨전스피어는 오픈소스 젠 기반으로 만들어졌다.

화웨이의 매직쿼드런트에서 위치는 이머징마켓이다. 브라질, 러시아, 인도, 중국(BRIC) 시장에서 수백개 레퍼런스를 확보했다. 가트너는 화웨이가 신흥시장과 성숙시장보다 중국에서 더 많은 고객사례를 확보했다는 점을 지적했다.

호환성도 문제점이다. 퓨전스피어 사용자는 대부분 화웨이 하드웨어를 동시에 쓰고 있다. x86서버 사용자는 퓨전스피어의 타사의 하드웨어에서 안정성 검증과 지역 지원을 확인해볼 필요가 있다고 조언했다.

지난 3년 동안 화웨이는 성숙시장에서 놀라운 성장세를 보였지만 보안성에 대한 우려가 미국을 비롯한 몇몇 주요국가에서 제기돼 어려움을 겪고 있다.

가트너는 화웨이의 강점으로 ▲퓨전스피어와 퓨전클라우드를 활용할 수 있는 제품의 선택 폭이 계속 넓어지고 있다는 점 ▲경쟁력있는 하드웨어와 가상화 소프트웨어를 가졌다는 점 ▲BRIC 시장의 대안 벤더로 받아들여지고 있다는 점 등을 꼽았다. 반면, ▲미국 등 성숙시장에서 정치적 부분에서 민감한 이슈가 터지면서 영향을 받고 있다는 점 ▲지역과 산업별로 실행력이 들쭉날쭉하다는 점 ▲서드파티 벤더와 파트너십이 부족하다는 점 등을 약점으로 꼽았다.

■2인자 마이크로소프트, '애저'로 비상 꿈꾼다

MS는 작년에 이어 VM웨어를 위협하는 2인자 자리를 굳건히 했다. 윈도서버2008까지 서버 가상화 시장에서 큰 주목을 받지 못했던 MS지만 하이퍼V에 대대적인 기능추가를 단행한 윈도서버2012 출시 후 빠르게 성장했다.

작년 10월 출시된 윈도서버2012 R2 역시 공유 가상하드디스크확장(VHDX) 파일, 스토리지 품질 향상, 라이트백 캐시, 상위 버전 업그레이드 시 다운타임없는 라이브 마이그레이션, 라이브 마이그레이션 성능 개선, 하이퍼V 복제 향상, 리눅스 VM 지원 개선, 동적 VHDX 파일 확대/축소, VHDX 중복제거 등의 특징으로 무장했다.

단, MS는 여전히 VM웨어보다 부족한 자동화와 관리 기능 때문에 격차를 보인다. 가령 VM웨어 사이트리커버리매니저(SRM)은 대규모 재해복구 환경에서 MS보다 한층 더 자동화됐다는 평가를 받는다.

MS는 올해 애저에 많은 힘을 쏟고 있다. 윈도서버와 하이퍼V를 프라이빗 클라우드의 플랫폼으 두고, 애저는 윈도서버와 연계성을 강화하면서 하이브리드 클라우드 플랫폼으로 변모했다. 1월 하이퍼V 리커버리매니저(HRM)을 내놓으면서, 윈도서버 하이퍼V에 호스트된 VM을 애저 서비스로 복제할 수 있도록 했다. MS는 애저란 퍼블릭 클라우드를 재해복구 인프라로 규정하는 노력을 이어가고 있으며, MS 애저 사이트리커버리 프리뷰 버전을 제공하고 있다.

하이퍼V는 다양한 관리 기능이 강점이지만, 완벽히 중앙집중화된 관리는 어렵다. 대부분의 관리 작업이 VMM과 하이퍼V매니저, 윈도 파워셸로 분산돼 이뤄진다.

MS는 갈수록 엔터프라이즈 시장에서 VM웨어에 승리하는 모습을 더 자주 보인다. 리눅스 VM에 대한 지원 강화가 큰 힘을 발휘했다. 여전히 서버 가상화 헤비유저를 엔터프라이즈에서 확보하는 모습은 부족해 보인다. 가상화 헤비유저들은 아직 VM웨어의 대안으로 MS 하이퍼V를 여기지 않고 있다. 최근 늘어난 하이퍼V 엔터프라이즈 사용자의 경우 매장이나 지사, 개별 데이터센터 등에 활용한다. 2차적인 솔루션으로 쓰고 있다는 얘기다. 이들은 추가적인 배포나 VM웨어와 가격경쟁 유도 등으로 하이퍼V의 가치를 평가하고 있다.

MS에게 위협은 오히려 가격이다. 제품 그 자체보다 영업과 마케팅 덕에 성공했다는 평가다. VM웨어보다 싸고, VM웨어 같은 서버 가상화 SW에 기반한 사업모델이 아니란 게 MS의 경쟁력이다. 오픈스택 등의 다양한 오픈소스를 혼용하면서 벤더 종속을 회피하려는 기업사용자의 움직임도 위협요소다. 가트너는 “MS가 또 다른 유상 솔루션 자체란 위치를 갖지 않게 주의를 기울여야 한다”고 조언했다. “애저 상호운용성이 가격보다 더 중요한 비교요소가 될 것”이라고 덧붙였다.

가트너는 MS의 강점을 ▲관리자 환경이 윈도와 유사 ▲대규모 윈도서버 사용자 ▲윈도만 쓰는 다수의 엔터프라이즈 ▲낮은 가격 ▲애저 상호운용성 등을 꼽았다. 반면, ▲확고한 VM웨어 대형고객 유치의 어려움 ▲채널과 SP 영향력 부족 ▲관리도구의 복잡성 ▲SP 시장의 오픈소스 솔루션 약진 등을 약점으로 지적했다.

■1인자 VM웨어, 클라우드 기반 앱 잡을까

VM웨어는 올해도 1인자 지위를 유지했다. 작년 10월 출시된 V스피어5.5는 기능적 측면에서 VM웨어를 시장 1위에 놓기에 충분했다는 평가다. 관리를 위한 V스피어 웹클라이언트 확장, 버추얼SAN, 서버사이드캐시(v캐시), 62TB VM 디스크(VMDK), V센터 SRM, 스토리지DRS, 스토리지 V모션 등이 새로워진 부분이다.

VM웨어의 시장점유율은 여전히 높지만, 가격문제와 종속 문제가 VM웨어 사용자의 골칫거리로 남아있다. 윈도서버2012 출시 이래 고객들이 MS와 VM웨어를 비교하는 경우가 급증했다. 한편으로 대형 엔터프라이즈 대다수는 교체하지 않았지만, 중견 엔터프라이즈는 가상화 환경을 교체하기 시작했다. 특히 다수의 고객이 지사나 개별 데이터센터 환경을 대안 하이퍼바이저로 구축하고 있다.

가트너는 작년 12월 데이터센터컨퍼런스에서 90% 이상의 참석자가 V스피어를 최우선 하이퍼바이저로 고려중이라고 답했으며, 48%가 하이퍼V를 2차 하이퍼바이저로 여긴다고 답했다고 전했다.

좋은 성장세를 보이고 있지만, 그 성장률은 전 같지 않다. 서버가상화 시장 포화와 경쟁자의 가격 압박이 함께 작용하고 있기 때문이다.

아마존웹서비스(AWS) 같은 IaaS 클라우드 사업자의 빠른 성장도 위협 요소가 됐다. 기업들이 클라우드를 위해 설계된 새 워크로드를 주로 사용하는 추세다. VM웨어는 현존 엔터프라이즈 워크로드에서 독보적 지위를 누리지만, SaaS 같은 클라우드 워크로드 시장에서 지위는 미약하다.

VM웨어의 현재 비전은 프라이빗 클라우드와 하이브리드 클라우드다. 전면엔 서버, 스토리지, 네트워크 등을 모두 가상화하는 소프트웨어정의데이터센터(SDDC) 비전을 내새웠다. 하지만 SDDC 비전은 기존 기업 내 IT조직 구조를 뜯어고쳐야 하는 난제를 안고 있으며, 기업 IT조직이 새로운 스킬을 받아들이는데 저항하고 있다.

SP 끌어안기는 종속문제와 상업화 성공에 대한 불확실성 등이 발목을 잡는다. SP가 VM웨어 대신 오픈스택 같은 자체 아키텍처를 보유하는데 관심을 보이는 상황에서 VM웨어는 작년 8월 SP 생태계로 이뤄진 IaaS 제품 'V클라우드 하이브리드서비스(VCHS)를 내놨다.

VM웨어 내부적으로 힘을 받는 분야는 엔드유저컴퓨팅(EUC)이다. VM웨어는 호라이즌 스위트를 내놓으면서 젠앱이나 리모트데스크톱서비스까지 끌어안았다. 데스크톤과 에어워치 인수는 DaaS와 모바일기기관리(MDM)에 대한 투자의지를 보여줬다. VM웨어의 EUC 투자 강화가 서버 가상화 사업과 동떨어진 건 아니다. VM웨어 호라이즌 스위트는 오히려 하이퍼바이저를 V스피어에서 다른 것으로 바꾸기 어렵게 만들기 때문이다.

VM웨어 서버 가상화 사업 자체는 지난 1년간 중견기업 시장에서 눈에 띄는 성장세를 기록했다. 가트너는 100~1천명 가량의 직원을 보유한 중견기업 회사 중 절반이 VM웨어를 사용중이라고 전했다.

다만, “MS의 가격공세에 발맞춰 V스피어 에센셜플러스 같은 저가 패키지를 계속 제공할 필요가 있으며, 미션크리티컬 워크로드를 확보하는데 오라클 VM과 대결해야 하는 상황”이라고 분석했다. “윈도 기반 워크로드가 70~75% 정도 가상화된 것에 비해 아직 45% 정도만 가상화된 리눅스 워크로드를 끌어들이는데 MS, 오라클, 레드햇, 오픈소스 등과 경쟁해야 한다”고 덧붙였다.

가트너는 ▲높은 고객 만족도 ▲가상화 전략의 프라이빗/하이브리드 클라우드로 확대 ▲기술 리더십, 투자, 혁신의 유지 등을 VM웨어의 강점으로 꼽았다. 반면, ▲비즈니스 모델과 증가하는 투자가 V스피어 매출에 의존하는 점 ▲더 많은 제품에서 높은 매출성장을 유지해야 한다는 점 ▲점차 깊숙하게 침투해오는 가격경쟁자 ▲클라우드 사업자 시장과 클라우드 기반 애플리케이션 시장에 대한 느린 침투력 등을 약점으로 지적했다.

■레드햇과 오라클의 미래도 '클라우드'

레드햇도 올해 매직쿼드런트에서 오픈스택 사용자의 KVM 채택 증가에 따른 것이다. 대략 오픈스택 프로젝트 절반이 KVM을 사용하는 것으로 추정된다. 레드햇은 레드햇엔터프라이즈가상화(RHEV) 3.3을 올해 1월 내놓고, 오픈스택의 글랜스 프로젝트와 뉴트론 네트워크 프로젝트를 자신들의 배포판에 통합시켰다. 역설적으로, RHEV의 경쟁자는 오픈소스 KVM이기도 하다.

▲리눅스 커널 하이퍼바이저 통합 제공 ▲오픈스택에 흥미를 갖는 엔터프라이즈에 대한 탄탄한 지원 ▲미들웨어와 PaaS 스택 보유 ▲오픈소스 KVM 개발 커뮤니티 핵심부 형성 등이 레드햇의 강점으로 꼽혔다. 다만, ▲마케팅과 영업 실행력의 상대적 결핍 ▲VM웨어 환경에서 RHEL 인스턴스를 만드는 사용자 ▲RHEV 생태계 내 독립SW벤더(ISV) 도구 부족 ▲OEM 지원 부족 등이 약점으로 꼽힌다.

관련기사

- MS가 국내 서버 가상화 시장 1위라는데...2014.07.15

- 도커, 가상화 대안 기술로 급부상2014.07.15

- 한국 서버 가상화 시장, VM웨어-MS 양강구도2014.07.15

- x86서버 가상화, 독주는 끝났다2014.07.15

오라클VM은 오라클의 애플리케이션 중심 가상화 전략 덕에 성공적인 1년을 보냈다. 오라클VM은 젠 하이퍼바이저의 변종으로, 오라클 리눅스에 오라클의 지적재산권(IP)를 결합했다. 젠의 기능에 썬마이크로시스템, 버추얼아이언 등 인수한 회사의 특허기술을 활용할 수 있게 했다. 오라클VM은 가상화, 클라우드, 물리서버 등 복합적 환경에서 애플리케이션 관리를 단순화하는데 초점을 맞춘다.

가트너는 오라클VM의 강점으로 ▲오라클 SW 라이선스와 인증 혜택 ▲두터운 SW 고객층 보유로 애플리케이션 성능의 하이퍼바이저 최적화 고객 테스트 가능 ▲오라클 SW 템플릿 다량 보유 등을 장점으로 정리했다. 반면, ▲'오라클 온리(Only)' 전략 고수 ▲시장의 오라클VM 기능 불신 ▲ 빈약한 생태계에 따른 범용 가상화 목적 활용성 부족 등을 약점으로 지적했다.