삼성전자 세계 반도체 왕좌등극은 꿈에 불과한가?

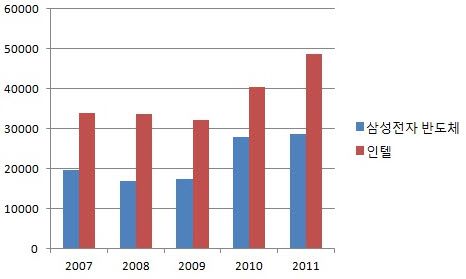

세계 반도체업계 부동의 1위 인텔이 지난해 2위 삼성전자과의 매출 격차를 더욱더 벌렸다.

지난 2010년 인텔 매출의 70% 수준까지 따라갔던 삼성전자반도체가 지난해 다시 58% 수준으로 추락했다. 최대 요인은 D램, 낸드 가격 동반 하락의 압박을 이기지 못한 것.

삼성의 상승세가 피크였던 지난 2010년 IC인사이트는 2014년 께 삼성의 반도체가 인텔을 추월하는 세계최고 반도체 매출기업에 오를 것으로 전망했다.

하지만 엊그제 나온 지난해 반도체시장 매출 추이를 보면 이같은 전망이 무색하다. 지난해 삼성전자 반도체는 매출에서 주춤했고 인텔은 오히려 20% 성장세로 삼성의 추격을 따돌렸다.

■삼성전자, 점유율 꾸준히 올랐지만…

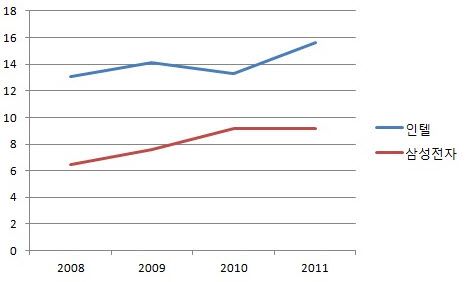

시장조사업체 IHS아이서플라이가 최근 발표한 지난해 점유율 자료에 따르면 삼성전자가 그동안 무서운 기세로 따라갔지만 인텔은 더 빨리 도망치면서 4.1%포인트까지 좁혔던 격차는 6.4%포인트로 크게 벌어졌다. 지난 2010년 시장조사업체 IC인사이트가 내놓았던 2014년경 삼성전자의 인텔 추월에 대한 기대감도 그만큼 멀어졌다.

메모리 시장에서는 이제 누구도 따라올 수 없는 점유율을 기록한 삼성전자지만 세계 반도체 시장에서 단기간에 인텔의 아성을 넘기는 부족해 보인다.

지난 2008~2011년까지 삼성전자 반도체는 단 한 차례의 점유율 하락을 허락하지 않았다. 2001년 3.6% 점유율과 비교하면 현재의 9.2%라는 수치를 기록하기까지 성장세는 매우 컸다.

지난 2001년 인텔 점유율이 14.9%, 지난해 15.6%로 10년 동안 불과 0.7%포인트 올랐음에다는 점을 감안한다면 삼성전자 반도체 점유율 성장세가 얼마나 컸는가를 알 수 있다.

최근의 점유율 추이만 봐도 삼성전자 반도체는 상승세다. 삼성전자 반도체 점유율은 2008년 6.5%, 2009년 7.6%, 2010년 9.2%다. 이 기간 인텔의 점유율은 소폭의 등락이 있었다. 2008년 13.1%, 2009년 14.1%, 2010년은 13.3%, 지난해 15.6% 등이다. 2010년까지는 양사의 격차도 꾸준히 줄어드는 추세였다.

시장조사업체 IC인사이트는 이 때 인텔에게 경고의 메시지를 보냈다. 4%가 안되는 낮은 수준에 머무른 10년 동안의 인텔의 연평균 성장률 대비 13%가 넘는 삼성전자의 고성장률을 볼 때 2014년에는 삼성전자 반도체에 추월당한다는 내용이었다.

■인텔 vs 삼성전자 점유율 4.1%p→6.4%p

상황은 지난해 역전됐다. 인텔이 2010년 대비 무려 20.6% 매출 성장을 기록했다. 인피니언 무선사업부 인수, 서버시장 호황, 중국 시장 성장세 등 3박자가 맞아 떨어지면서 사상 최대 매출을 기록했다.

인텔코리아 관계자는 “PC 시황은 좋지 않았지만 서버나 중국 등 신흥 시장의 성장세로 매출이 좋았으며 올해도 이같은 상황이 이어질 것”이라고 말했다.

아이서플라가 발표한 반도체 점유율 자료에 따르면 인텔은 지난해 매출 487억달러로 점유율 15.6%를 기록하며 10년째 1위 자리를 지켰다. 반면 삼성전자는 285억달러로 0.6% 매출 성장에 그쳤으며 점유율도 그 자리에 머물렀다. 이제 삼성전자, 인텔간의 격차를 가르는 승부처는 모바일이 될 전망이다. 인텔은 인피니언 무선사업부를 통해 그동안 군침만 삼켜야 했던 모바일 시장 공략에 나섰다. 삼성전자 역시 모바일 시장에서 D램, 낸드플래시에 무선 애플리케이션 프로세서를 통해 모바일 시장을 성장동력으로 삼아 꾸준히 성장하고 있다.

KDB대우증권 송종호 연구원은 “삼성전자가 인텔을 넘어서는 시기는 쉽게 판단할 수 있는 문제가 아니다”며 “인텔이 PC 기반에서 모바일, 그래픽 등을 강화하고 있어 2014년부터는 삼성전자와 같은 시장을 두고 경쟁하게 될 것”이라고 말했다.

■삼성의 인텔 넘기, 어떻게 진행되고 있나?

삼성전자와 인텔 간 반도체시장 점유율 격차를 좁히기는 쉽지 않아 보이지만 그래도 삼성전자에게 희망은 있다. 단기적으로 42% 격차가 커 당장 선두를 넘보기는 어려워진 만큼 중장기적 판세를 볼 수 밖에 없지만 모바일 붐을 타고 메모리, 시스템반도체 시장의 판세가 변하고 있다.

시황에 민감한 메모리 시장은 PC용 D램을 생산하던 경쟁사의 부진 속에 상대적으로 호조세인 모바일 D램, 낸드에서 강한 삼성전자가 반도체 가격주도권을 높일 수 있는 기회가 찾아온 것이 그 첫번째다.

그동안 삼성전자 반도체 매출이 출렁거렸던 이유가 많은 경쟁사, 그리고 이에 따라 가격변동이 심한 메모리 시장의 특성 때문이었다면 일본, 타이완 메모리 업체가 정리되면서 가격 불안 요인이 약화될 수 있게 됐다.

지난 5년 동안 삼성전자, 인텔의 매출 비중 추이를 살펴보면 가장 격차가 많이 벌어진 것이 2008년이었다. 경기 불안에 따라 반도체 시황이 불안해지며 삼성전자 반도체 매출은 인텔의 절반 수준으로 떨어졌다. 삼성전자 반도체 매출은 169억원, 인텔 매출은 337억원이었다.

이 차이는 2009년에는 54%, 2010년 70%로 다시 상승세를 탔다. 반도체 경기 상승기였던 2010년은 양사의 매출 격차가 가장 좁혀진 시기다. 이에 따라 삼성전자 반도체 왕좌 등극에는 메모리 시황에 따른 영향 최소화가 관건이다.

두번째로는 시스템반도체가 PC에서 모바일로 이전되고 있는 시류를 타며 부상하고 있다는 점이다. 시스템반도체는 메모리 대비 시황의 영향을 덜 받는다. 인텔코리아 관계자는 CPU는 경기에 따라 판매량의 증가, 감소는 있지만 가격 자체가 크게 흔들리지는 않는다고 설명했다.

시스템반도체 가격 변동이 크지 않은 데다가 현재 삼성전자반도체 시스템반도체 영역은 성장성에서도 높게 평가받는다. 삼성의 애플리케이션 프로세서(AP) 부분을 인텔과 비교해 보면 모바일 부분에 먼저 진입했다는 강점도 있다.

삼성은 시장을 사이좋게 양분하고 잇는 애플 아이폰,아이패드용 A5 계열 AP칩을 만들고 있는 한편, 자체 개발한 엑시노스칩을 삼성전자 갤럭시 등에 사용하고 있어 성장성이 기대되고 있기 때문이다.

반면 인텔도 만만한 경쟁 상대는 아니다. PC 시장이 정체기에 접어들었지만 인텔은 그동안 모바일 시장 진입을 꾸준히 노려왔고 칩의 전력 소모량 문제 등을 꾸준히 낮추며 제품을 개발하고 있다.

인텔이 PC, 서버용 CPU 시장에서의 인지도로 모바일 시장 공세를 강화한다면 판세가 또 달라질 수 있다.

관련기사

- 지난해 최대 호황 누린 반도체회사는 어디?2012.03.30

- 삼성 반도체 환경 조사 결과 학술대회 발표2012.03.30

- 현대차, 차량용 반도체 사업 시동2012.03.30

- 올해 세계반도체 4% 성장...2분기부터 반등2012.03.30

업계 관계자는 “승부처는 모바일 시장이 될 것”이라며 “이 시장에서 애플과 같은 우수 고객을 얼마나 확보할 수 있느냐가 양사의 미래를 결정하는 요소”라고 설명했다.

삼성은 분기 실적으로 지난 해 4분기에 세계 스마트폰 1위 아이폰을 4년만에, 세계 1위 노키아를 약 9년 만에 뒤집었다.