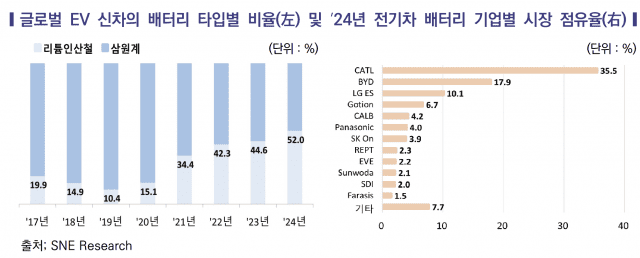

국내 기업들이 중저가 전기차 대세인 리튬인산철(LFP) 시장 진입을 앞둔 가운데, 세계 최대 배터리 기업인 중국 CATL은 LFP 이후 차세대 제품으로 나트륨(소듐) 배터리 상용화를 앞둬 주목된다.

앞서 LFP 배터리 채택이 증가하는 반면 국내 기업들은 시장 진입이 늦어 점유율을 중국 기업들에 내주는 결과가 나타났는데, 소듐 배터리로도 이같은 양상이 반복될까 우려가 나온다.

16일 배터리 업계에 따르면 CATL은 최근 전기차용 소듐 배터리 개발 및 상용화 준비가 순조롭게 진행되고 있으며, 고객사의 모델 출시 일정에 맞춰 내년 양산을 계획하고 있다고 밝혔다.

CATL은 지난 4월 이 배터리 출시 계획을 처음 알렸는데, 그 동안 소듐 배터리의 최대 약점으로 꼽힌 에너지 밀도를 경쟁력 있는 수준으로 높였다고 해 업계 주목을 받았다. CATL은 LFP 배터리 수준에 준하는 175Wh/kg을 소듐 배터리로 달성했으며, 이를 통해 1회 충전 시 주행 거리 500km 이상을 지원한다고 설명했다.

화학적 특성상 사용 가능 환경도 훨씬 폭넓다. 리튬이온배터리가 일반적으로 영상 0~60도 환경에서 사용하도록 권장되는 것과 달리 CATL은 소듐 배터리가 영하 40도에서 영상 70도 환경에서도 성능 저하가 적다고 강조했다.

지난달에는 소듐 배터리에 대해 중국 정부가 요구하는 전기차용 배터리 화재 방지 기술 표준인 ‘GB 38031-2025’ 인증을 받았다. CATL이 지난 2021년 발표한 1세대 소듐 배터리의 경우 전기차 탑재는 이뤄지지 못한 반면, 2세대 배터리는 전기차 상용화 준비가 순항하고 있다는 분석이 나온다.

CATL은 소듐 배터리팩이 다양한 차종의 전기차 규격과도 호환된다고 덧붙였다. 소듐 배터리로 전기차 시장 수요의 40%를 공략할 수 있다고도 자신했다.

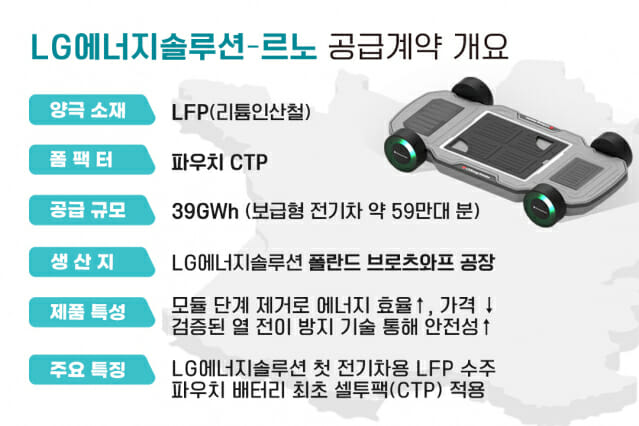

반면 국내 기업들은 이제 전기차용 LFP 배터리 시장에 진입하는 상황이다. 비교적 일찍 사업을 수주한 LG에너지솔루션이 연말 르노에 납품을 앞두고 있다. 삼성SDI는 전기차 LFP 배터리 양산 시점을 2027년으로 전망하고 있다. SK온은 전기차 OEM들과 LFP 배터리 공급을 논의하고 있다는 입장이다.

그러나 소듐 배터리가 LFP 배터리에서 지원하는 '가성비' 품질에 도달할 경우, 전기차 OEM들이 원소재 공급망의 이점을 눈여겨보고 채택에 나설 것이란 전망이 나왔다.

지난달 15일 한국자동차연구원은 보고서에서 “리튬은 지각 내 매장량이 제한적이라 수요 증가에 따라 가격이 급등할 위험이 크고, 원소재 가공은 중국 의존도가 높은 반면 나트륨은 매장량이 풍부하고 전 과정 환경 영향에서도 장점이 있다”며 “나트륨 이온 배터리가 성공적으로 양산될 경우, 완성차 기업은 광물 가격 변동성에 대응하기 위해 리튬계 배터리 의존을 줄이고 포트폴리오에 나트륨 이온 배터리를 포함할 가능성이 높다”고 분석했다.

관련기사

- WCP, '나트륨 배터리' 분리막 사업 본격화…유럽 공급 추진2025.09.12

- K배터리, LMR로 재충전 목표…정부도 300억 투입2025.09.02

- GM, LG엔솔 양산 전까지 中 LFP 배터리 쓴다2025.08.08

- "소듐 배터리, 5년 뒤 전기차·ESS 대세 될 것"2025.07.11

다만 CATL의 사업 계획 발표에도 업계에선 소듐 배터리가 에너지저장장치(ESS), 하이브리드차 등 공간 제약이 적은 수요처에 적합한 기술로 인식하는 시각이 여전하다.

연구원은 삼원계 중심 생산 전략을 고수해 국내 배터리 산업이 겪은 한계를 고려해 시장 변화에 선제 대응할 전략을 마련해야 한다고 강조했다.