새해 1분기 은행금융기관에 대한 대출수요는 중소기업을 중심으로 증가하는 반면 가계는 줄어들 것으로 보인다.

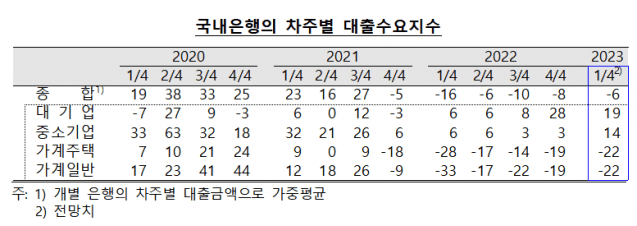

18일 한국은행은 ‘새해 금융기관 대출행태 서베이 결과’를 발표했다. 한국은행에 따르면, 올해 1분기 중 국내은행의 차주별 대출수요지수는 직전분기 대비 2포인트 개선되는 마이너스 6으로 전망된다.

기업의 대출수요는 대내외 경기 둔화 우려에 따른 유동성 확보 수요 증대, 회사채시장을 통한 자금조달 여건 악화 등으로 대기업과 중소기업 모두 증가세를 유지할 전망된다.

1분기 대기업의 대출수요 예상 지수는 19로 직전분기 대비 9포인트 빠질 것으로 예상되지만, 중소기업에 대한 예상 지수는 14로 직전분기 대비 11포인트 증가할 것으로 보인다.

반면 1분기 가계주택과 가계일반의 대출수요지수 예상치는 각각 직전분기 대비 3포인트가 빠진 마이너스 22로 예상된다. 주택시장 부진, 대출금리 상승 등의 영향으로 주택자금과 일반자금 수요 모두 감소세가 예상되는 탓이다.

이 밖에 1분기중 국내은행의 대출태도는 은행간 경쟁 심화 등으로 기업 및 가계에 대해 모두 완화될 전망이다. 신용위험은 기업 및 가계 모두 전분기보다 증가할 것으로 보이며, 대출수요는 기업대출의 경우 증가세, 가계의 경우 감소세를 지속할 전망이다.

같은 기간 기업의 신용위험은 대내외 경제여건의 불확실성및 대출금리 상승으로 인한 이자부담 가중 등으로 높아질 것으로 보인다. 특히, 중소기업의 경우 수익성 악화와 채무 상환 능력 저하 등으로 신용위험이 높은 수준을 보일 것으로 예상된다.

관련기사

- 기준금리 3.50% 시대...14년 만에 가장 높아2023.01.13

- 11월 경상수지 6.2억 달러...전월比 29% 감소2023.01.10

- 12월말 외환보유액 4231억6천만달러...전월比 1.69% 증가2023.01.04

- 이창용 한은 총재 "금리 인상…정교한 정책 필요"2023.01.01

가계의 신용위험도 일부 취약차주의 재무건전성 저하 및 대출금리 상승에 따른 이자부담 증대 등으로 전분기에 이어 증가세를 보일 것으로 예상된다.

한편 1분기중 비은행금융기관의 대출태도는 모든 업권에서 강화될 것으로 전망된다. 특히 신용위험은 모든 업권에서 높아질 것으로 예상되며, 대출수요는 상호저축은행 및 생명보험회사에서는 증가하는 반면, 상호금융조합 및 신용카드회사에서는 감소할 것으로 보인다.