글로벌 제약·바이오 분야에서 파트너십이 늘고 있는 것으로 조사됐다.

맥킨지에 따르면, 외부 아웃소싱 약물이 내부 개발 약물보다 임상적 성공 가능성이 높은 것으로 나타났다. 실제 지난 2020년 연구개발(R&D) 투자가 가장 큰 20개 바이오제약 회사의 파이프라인에 있는 약물의 45% 이상이 외부에서 확보됐다. 2016~2020년 기간 동안 임상시험 제1상에서 라이센스 인이나 공동연구 등을 통해 개발된 약물은 기업 내부 개발 약물보다 출시될 가능성이 2배 이상 높았다.

최근 매출이 가장 큰 5개 블록버스터 의약품인 휴미라·키트루다·레블리미드·옵디보·엘리퀴스 등도 모두 해당 약물을 출시한 회사가 외부에서 조달한 약물이었다. 임상개발에서 외부에서 아웃소싱한 의약품은 내부 자체개발 의약품 보다 각 임상단계별 성공률도 높은 것으로 확인됐다.

이는 산업 규모에서도 확인된다. 글로벌 전체 제약·바이오산업에서 신약 매출은 외부 제휴를 하는 경우, 2011년 870억 달러에서 2021년 1천630억 달러로 늘어났다. 비중도 2011년 20%에서 ’21년 23%로 3%p 증가한 것으로 나타났다. 기업 인수를 통해 파이프라인을 확보한 경우는 2011년 1천680억 달러에서 3천20억 달러로 증가했다.

반면, 기업 자체적인 유기적인 성장은 같은 기간 동안 1천700억 달러에서 2천400억 달러로 증가하긴 했지만, 그 비중은 40%에서 34%로 6%p 감소했다.

또한 지난해는 코로나19 팬데믹 이전과 비교해 ▲파트너십 건수 ▲VC 투자 ▲IPO 자금조달 등이 대거 증가했다. 작년 4천650건의 글로벌 제약·바이오 분야의 거래가 발생했는데 이는 2019년 코로나19 팬데믹 이전보다 약 25% 증가한 것이다.

작년 기준 제약·바이오 산업은 벤처캐피탈로부터 472억 달러의 투자를 유치했다. 이는 2019년의 253억 달러 대비 80% 이상 증가한 수치다. 이와 함께 지난해 IPO를 통해 확보한 금액은 350억 달러로, 이는 2019년의 118억 달러 보다 3배 증가했다.

관련해 2020년 모든 파트너십의 약 65%가 항암 분야에 집중됐지만, 감염병·플랫폼 기술·데이터·분석 등 4개 영역에서 자산에 대한 거래 경쟁이 치열한 것으로 나타났다.

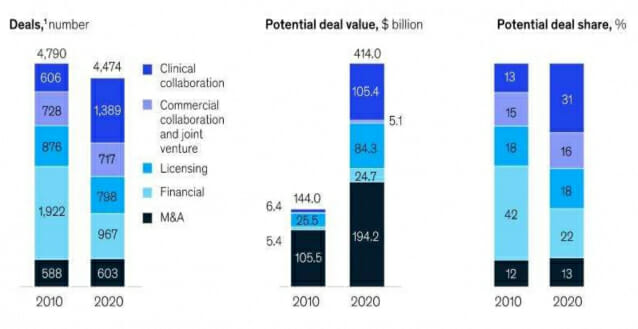

제약·바이오 산업에서 최근 10년간 기업 인수합병(M&A) 전체 파트너쉽 거래에서 차지하는 비중은 줄었지만, M&A 프리미엄은 증가했다. 바이오제약 분야 파트너십 거래 건수는 2010년 4천790건에서 2020년 4천474건으로 감소했지만, 거래 규모는 같은 기간 동안 1천440억 달러에서 4천140억 달러로 크게 증가했다.

이렇듯 최근 글로벌 제약·바이오 산업 분야에서는 초기 단계 파트너십이 늘고, 파트너십 거래에서 선지급금을 낮춰 마일스톤 달성과 로열티 비중을 높여 신약개발에 따른 리스크를 관리하는 추세로 바뀌고 있다.

특히 초기 단계 자산에 대해 더 많은 거래가 이뤄지는 거래 유형의 변화가 나타났는데, 초기 단계 R&D 파트너십이 증가했다는 점은 눈여겨볼 필요가 있다. 2010년 기준 모든 파트너십 자산의 45%가 아직 임상에 진입하지 않은 것과 비교해 2020년에는 이 수치가 58%로 늘었다.