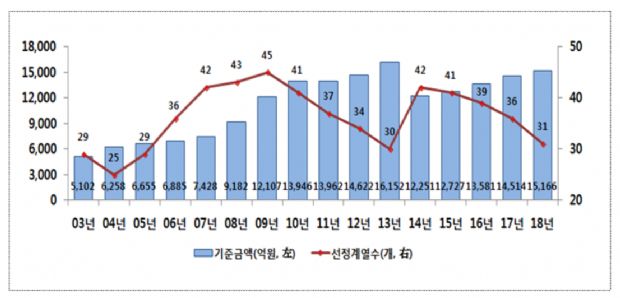

금융감독원은 2018년도 주채무계열 기업군은 작년말 금융기관 신용공여액이 1조5천166억원 이상인 31개 계열 기업군으로 선정했다고 14일 밝혔다.

주채무계열 기업군은 주채권은행이 재무 구조를 평가해 신용 위험을 관리하는 곳이다. 은행업 감도규정에 따라 금감원은 매년 금융기관 신용공여액이 전년말 금융기관 신용공여액이 전전년말 금융기관 전체 신용공여액의 0.075% 이상인 계열기업군을 주채무계열로 선정한다.

2017년도 주채무계열은 36개였으나 올해 ▲성동조선 ▲아주 ▲이랜드 ▲한라 ▲성우하이텍이 제외됐다. 성동조선 계열은 주 기업체인 성동조선해양이 올해 3월 회생절차 개시를 신청함에 따라 제외됐으며 아주 계열은 아주캐피탈이 작년 7월 계열 분리돼 주채무계열 선정 기준 금액에 못미쳤다. 이밖에 이랜드와 한라·성우하이텍은 차입금 상환으로 선정 기준에 미달됐다.

올해 선정된 주채무계열 기업군 중 상위 5대 계열은 ▲삼성 ▲현대자동차 ▲SK ▲LG ▲롯데 순이다.

31개 주채무계열의 소속 기업체 수는 4천565개(4월말 기준)로 전년 동기 4천154개사 대비 411사가 증가했다. 국내 법인은 1천199사이며 해외법인은 3천366사다. 삼성 소속 기업체 수가 725사로 가장 많았고 이 뒤를 ▲SK(404사) ▲한화(401사) ▲LG(397사) ▲CJ(379사) ▲롯데(370사) ▲현대자동차(361사)가 이었다.

31개 주채무계열의 주채권은행은 ▲우리은행(10개) ▲산업은행(9개) ▲KEB하나은행(5개) ▲신한은행(4개) ▲KB국민은행(3개) 등 5개 은행이다.

올해 주채무계열 선정 기준이 되는 신용공여액은 1조5천166억원으로 전년 1조4천514억원 대비 652억원(4.5%) 증가했다. 이중 주채무계열로 선정된 31개 계열 기업의 신용공여액 잔액은 240조6천억원으로 전년도 36개 주채무계열에 대한 신용공여액 270조8천억원과 비교해 30조2천억(11.2%) 줄었다.

신용공여액 상위 5대 계열의 2017년말 현재 신용공여액은 111조2천억원으로 전년도 상위 5대 계열(삼성·현대자동차·SK·LG·현대중공업)의 신용공여액 117조6천억원 대비 6조4천억원 줄었다.

다만 올해 5대 계열의 신용공여액이 주채무계열 전체 신용공여액에서 차지하는 비중은 46.2%로 전년 43.4%에 비해 2.8%p 늘었다.

금감원은 5월 중 은행연합회와 논의한 후 은행연합회의 이사회 의결을 거쳐 '주채무계열 재무구조개선 운영준칙'을 개정하고, 금년도 주채무계열 재무구조 평가부터 적용한다.

관련기사

- 금융위, 삼성증권 착오주식매도 직원 과징금 검토2018.05.14

- 금감원 "삼성증권 유령주식 사태, 공매도 수탁 현황 점검"2018.05.14

- 윤석헌 원장 "선제적 대비·엄중 대처…금융감독 본질"2018.05.14

- 삼성바이오로직스 "IFRS 기준 따라 적정하게 회계처리"2018.05.14

개정된 준칙에는 해외사업 위험 요인과 평판 위험 등을 강화해 반영한다. 국내 계열사가 지급 보증한 해외계열사 차입금(부채 항목)과 해외계열사 외부 주주지분(자본 항목)을 주채무계열 부채 비율 산정시 반영한다.

또 경영진의 사회적 물의 야기(횡령·배임 등 위법행위 및 도덕적 일탈행위 등) 또는 시장질서 문란행위(일감 몰아주기 등 공정거래법 위반 및 분식회계 등)가 평판 저하, 기업활동 위축, 신용위험 확대 등 계열 재무구조에 미치는 영향을 정성평가시 반영할 계획이다. 기존에도 관련 항목이 있었지만 중요도에 따라 +2~-2점까지 가감했으나 변경 후에는 최대 -4점까지 감점만 적용한다.