음극재 시장에서 중국 기업의 점유율이 95%를 넘어서는 등 압도적인 점유율을 기록했다.

지난해 전세계 전기차(EV, PHEV, HEV) 시장에서 사용된 음극재 총 적재량은 약 104만3천톤으로, 전년 대비 30% 성장했다.

중국을 제외한 시장에서는 15% 성장한 38만3천톤으로 조사됐다. 지난 2023년부터 전기차 수요 둔화 영향으로 글로벌 연 성장률이 점진적으로 감소하는 추세를 보였다. 이 지역의 총 시장 점유율은 37%로, 중국 중심의 성장 구조가 지속됐다.

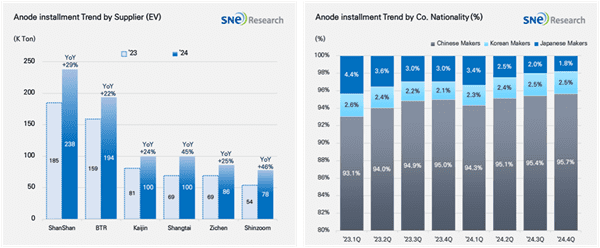

기업별 시장 점유율을 살펴보면, 산산과 BTR이 각각 1위와 2위를 차지하며 글로벌 음극재 시장을 주도하고 있다. 두 업체는 CATL, BYD, LG에너지솔루션 등 주요 배터리 제조사에 공급하고 있다.

카이진과 상타이는 적재량 10만톤을 차지해 각각 3위와 4위로 집계됐다. 지첸, 신줌, XFH 또한 7만톤 이상으로 중위권에 위치했다.

상위 10개 기업 중 유일한 한국 업체인 포스코는 2만4천톤을 기록하며 9위에 이름을 올렸다. 포스코는 한국 배터리 3사에 천연흑연(NG) 기반 음극재를 공급하고 있다.

지난해 글로벌 음극재 시장에서 중국 기업들의 적재량 비중은 104만 톤 중 99만 톤으로 집계됐다. SNE리서치는 중국 기업들이 지속적인 생산 확대와 기술 개발을 통해 시장 점유율을 더욱 공고히 하고 있다고 지적했다. 특히 전기차 시장 성장과 맞물려 실리콘 복합 음극재 채택이 증가하면서, 대형 배터리 제조사들이 중국 음극재 기업들과 협력을 강화하는 추세라고 짚었다.

한국 업체들은 포스코, 대주, 애경을 중심으로 41%의 높은 성장률을 기록했지만 전체 판매량은 2만6천톤으로 여전히 제한적이었다. 한국 기업들의 성장 요인은 주요 배터리 제조사와의 협력 확대, 북미 및 유럽 시장 공급망 진입, 천연흑연 기반 제품의 경쟁력 강화 등에 기인한 것으로 분석됐다.

관련기사

- 포스코퓨처엠, 'LFP' 대항마로 'LMR' 민다2025.03.05

- SK, 올해도 미래 사업재편 집중…차세대 음극재 매각설 '솔솔'2025.02.18

- 대주전자재료, 작년 영업익 289억…전년比 365% ↑2025.02.07

- "비상 경영 돌입" 포스코퓨처엠, 작년 영업익 7억원…98% ↓2025.02.03

일본 업체들은 11%의 역성장을 기록하며 판매량이 2만3천톤에 그쳤다. SNE리서치는 히타치, 미쯔비시 등 일본계 음극재 업체들이 기존 고객사 중심 보수적 사업 운영을 유지하면서 경쟁력이 상대적으로 약화된 것으로 분석했다.

SNE리서치 관계자는 "당분간 중국 기업들의 시장 지배력은 유지될 가능성이 크지만, 북미 및 유럽의 공급망 다변화 정책이 가속화되면서 한국 기업들의 성장 기회도 확대될 전망"이라며 "정책적 지원을 바탕으로 비중국 시장 내 점유율을 점진적으로 확대해 나갈 가능성이 높고 일본 업체들의 경우, 경쟁력 회복을 위한 제품 혁신이 없다면 지속적인 점유율 감소가 불가피할 것"이라고 예상했다.