친환경 프로젝트에 필요한 자금을 조달하는 '녹색채권' 시장 활성화를 위해 토큰증권 형태로 발행할 수 있도록 정부가 법적 기반 마련을 검토해야 한다는 진단이 나왔다.

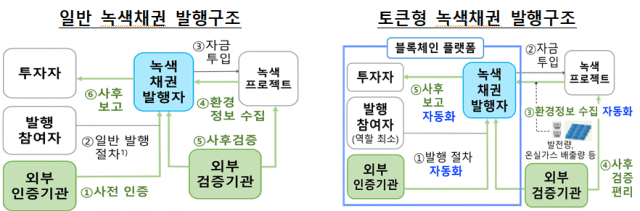

3일 한국은행 지속가능성장실에서 낸 '토큰증권을 통한 녹색채권 발행 사례 및 시사점' 보고서에 따르면 녹색채권은 일반채권보다 발행 및 사후관리가 복잡하다보니 시장활성화가 제약되기 때문에 토큰증권(분산원장기술) 등을 활용해 발행할 수 있는 방안을 우리나라도 고려해야 한다.

토큰증권이 적용될 경우 투명성 및 신뢰성을 확보할 수 있으며, 스마트 계약 기능 활용 시 발행 및 거래 절차도 간소화할 수 있다는 것이다.

녹색채권을 토큰증권 형태로 발행하는 경우 기업의 녹색채권 발행 비용 경감과 중소·중견 기업들의 자금 조달도 가능해질 것이란 관측이다.

최근 홍콩 정부도 홍콩통화청(HKMA)과 협업해 2023년과 2024년 두 차례에 걸쳐 총 68억홍콩달러 (약 1조1천550억원)상당의 녹색국채를 토큰증권 형태로 발행했다. 홍콩 정부 주도하에 이뤄진 시범사업(에버그린 프로젝트) 성격이었으며 녹색채권 발행절차의 효율화와 토큰형 녹색채권의 시장성을 입증한 사례라고 한국은행은 설명했다.

이에 우리나라도 공공부문이나 금융기관의 협업을 통해 토큰형 녹색채권을 시범 발행하는 방안을 고려해야 한다는 부연이다.

관련기사

- 우리은행 올해만 세 번째 금융사고…"허위서류로 55억 대출"2024.10.02

- KB손보 "댕순이 백내장 걱정 마세요"2024.10.02

- 참여연대 가세한 금투세 논쟁…"도입 반대 주장은 괴담 수준"2024.10.02

- 카카오페이손보 골프보험 출시…라운드 당일 가입해도 OK2024.10.02

다만 아직까지 토큰증권 관련 입법이 완료되지 않은 만큼 법안 논의에 속도를 내야 한다는 지적이다.

한국은행 지속가능성장실 관계자는 "정부가 2023년에 발표한 '토큰증권의 발행 및 유통 규율체계 정비방안'에는 주식 및 채권 등 정형적 증권을 토큰화하는데는 제한이 있고 개방형 블록체인 활용이 불가하다는 한계가 있다"며 "저탄소 경제로의 원활한 전환을 위해 녹색채권 등에 한해서는 제반여건을 고려, 토큰증권 발행 제도 완화 등을 적용하는 방안도 검토해 볼 필요가 있다"고 언급했다.