가상자산 수탁에 '도산격리'를 적용해 제도적으로 고객 자산을 안정적으로 보호하는 미국과 달리, 국내는 관련 규제가 불분명하다는 분석이 나왔다.

도산격리는 수탁 자산의 소유권을 의뢰인으로 두고, 수탁업체 대차대조표로 인식하지 않는 것이다. 때문에 수탁업체가 파산하더라도 고객이 자산을 보호받을 수 있다.

국내 가상자산 거래소 코빗(대표 오세진)은 산하 코빗 리서치센터가 미국의 가상자산 수탁(커스터디) 기업 세 곳인 코인베이스커스터디, 피델리티디지털애셋, 파이어블록스를 탐방한 내용을 담은 보고서를 발간했다고 16일 밝혔다.

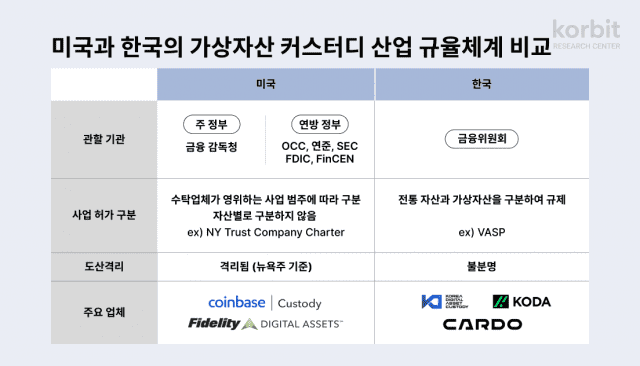

정석문 코빗 리서치센터장은 지난 8월 미국 뉴욕을 방문해 현지 주요 커스터디 기업 3사 방문에서 얻은 정보를 바탕으로 미국과 우리나라의 커스터디 산업 환경을 비교했다. SEC가 제정한 미국 커스터디 관련 규율 체계인 ‘SAB 121’의 주요 내용도 분석했다.

가상자산 수탁 규제 측면에서 미국은 자산이 아니라 사업자가 제공하는 서비스 유형을 기준으로 설계했다. 가상자산 커스터디 사업을 전통 커스터디 사업의 한 갈래로 간주해 전통 금융 커스터디의 규제 틀 안에 포함했다.

때문에 기존 금융 규제 안에서 구현되고 있는 '도산격리'가 가상자산 커스터디 기업에도 유효하다.

이와 달리 국내는 가상자산을 다루는 기업을 기존 금융기관과 분리해 규제한다는 원칙이어서 국내 가상자산 투자자에게는 도산격리 적용 여부가 불분명하다고 지적했다.

영업 환경을 보면 미국 법인들은 가상자산 투자에 제한이 없어 수탁 수요가 확대될 여지가 국내보다 크다.

지난해 3월 발표된 SAB 121는 공시 의무가 있는 상장사들이 타인의 가상자산 수탁 시 해당 가상자산을 대차대조표 상 부채 및 보유 자산으로 인식해야 한다고 규정하고 있다. 따라서 기존 은행이 가상자산을 수탁하면 자산 규모가 늘어나면서 자기자본비율은 낮아지기 때문에 은행업 자체를 영위할 수 없는 상태가 된다.

이에 반해 코인베이스 커스터디와 같은 신생 가상자산 기업은 상장사나 은행이 아니어서 SAB 121 적용에서 제외돼 가상자산 커스터디 사업에 공격적으로 접근할 수 있다.

코빗 리서치센터는 SAB 121이 잘못된 행정조치로 평가받고 있어서 시정될 가능성이 있다고 예상했다.

관련기사

- 기관 투자자들, '가상자산' 더 산다…왜?2023.09.04

- 가상자산 '수탁' 사업 보릿고개 넘나2023.10.12

- 가상자산 수탁 기업 '비트고', 韓 진출…하나은행과 맞손2023.09.05

- 리플, 가상자산 수탁 기업 '포트리스트러스트' 인수2023.09.10

그러면서도 정치 논쟁의 대상이 된다면 시정까지 상당한 시간이 필요할 수 있는 만큼, 한 동안 미국 가상자산 커스터디 시장은 가상자산 기반 신생 기업들이 확실한 주도권을 갖게 될 것이라고 예상했다.

정석문 코빗 리서치센터장은 “커스터디가 기업간거래(B2B) 비즈니스임을 고려했을 때 국내 법인에 대한 가상자산 투자 제한은 대한민국 가상자산 업계 발전을 더디게 만들었다”며 “하루 빨리 국내 법인이 자유롭게 가상자산에 투자할 수 있도록 함으로써 글로벌 경쟁력을 갖춘 대한민국 가상자산 기업이 탄생할 수 있는 환경을 구축해야 한다”고 밝혔다.