지방은행을 중심으로 부동산 프로젝트 파이낸싱(PF) 위기설이 확산하고 있는 가운데 특히 전북·광주은행 리스크 가능성을 주의깊게 살펴봐야 한다는 제언이 나왔다.

12일 금융위원회와 금융감독원은 한국은행 등 유관기관과 함께 ‘제3차 부동산 PF 사업정상화 추진상황 점검회의’를 열고 현황을 점검했다.

이날 금융당국 발표에 따르면, 6월 말 기준 부동산 PF 대출잔액은 총 133조1천억원으로 지난 1분기 대비 1.06%(1조5천억원) 늘어난 것으로 집계됐다. 대출잔액 규모를 보면 ▲2020년말 92조5천억원이던 부동산 PF 대출잔액은 ▲2021년말 112조9천억원 ▲2022년말 130조3천억원 ▲올해 3월말 131조6천억원 등으로 증가세가 이어지고 있다.

전체 금융권의 부동산 PF 연체율은 6월말 기준 2.17%로 2020년말 기록한 0.55%의 4배 가량 높아졌다. 이 가운데 시중은행보다 부동산 대출 비율이 높은 지방은행사의 연체 리스크 가능성을 우려하는 목소리가 있다.

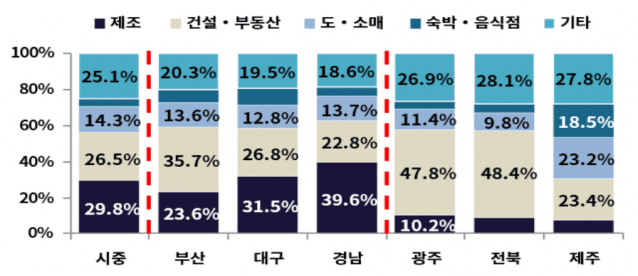

한국기업평가에 따르면, 지난 3월 말 기준 전북·광주은행 등 전라권 지방은행은 경상권 지방은행과 비교해 제조업 비중이 매우 낮고 건설 ・부동산업 비중은 50%에 근접하는 수준을 기록했다.

한국기업평가 김경률 책임연구원은 “최근 부동산경기 침체, 새마을금고발 부동산 프로젝트 파이낸싱(PF) 부실화 리스크 확대 등을 감안할 때, 건설・부 동산업 비중이 높은 광주 및 전북은행의 건전성 저하 우려가 제기될 수 있다”고 지적했다.

올해 3월말 기준 전북은행과 광주은행의 기업금융 내 부동산 PF 비중은 각각 42.8%(2조원), 44.4%2조9천억원)를 기록했다.

김 책임연구원은 “시중은행의 부동산 PF 취급잔액이 2~3조원 수준인 점을 감안하면 전북·광주은행의 부동산 PF 규모 및 기업금융 대비 비중이 매우 높은 수준”이라고 설명했다.

한편 지방은행 전반의 기업 대출 규모는 늘어난 반면 대손준비금은 축소한 것으로 나타났다.

지방은행업계에 따르면, 대구·경남·부산·전북·광주은행 등 5대 지방은행의 올 상반기 말 기준 대손준비금 잔액은 9천676억원으로 지난해 말 대비 7.8% 감소했다. 대손준비금이란 여신 부채율 증가 등 예상치 못한 손실 위기에 대응하기 위해 각 금융사가 준비해야 하는 돈을 말한다.

관련기사

- 경남은행 "내부통제 분석팀 신설, 금융사고 방지 차원"2023.08.02

- 백종일 신임 전북은행장 "포용금융 실천해야"2023.01.02

- 서한국 전북은행장, 퇴임식 진행2022.12.30

- DGB금융그룹, 대구은행장 후보에 황병우 전무 추천2022.12.22

이들 5개 지방은행의 2분기 말 기준 기업대출 규모는 총 117조9천억원으로 집계됐다. 각 은행별로 보면, 부산은행의 기업 대출금 규모는 37조6천억원으로 가장 큰 규모를 차지했다. 이어 대구은행 32조6천억원, 경남은행은 25조7천억원을 기록했다. 광주은행과 전북은행은 각각 12조7천795억원, 9조2천24억원을 기록했다.

지난해 2분기와 비교한 증감율을 보면 전북은행이 5.03%로 가장 많이 증가했다. 이어 ▲광주은행 3.96% ▲경남은행 3.62% ▲부산은행 3.29% ▲대구은행 1.55% 등 지방은행 전반의 기업 대출 규모가 늘어난 것으로 집계됐다.