폭스바겐을 비롯한 유럽 완성차 업체들이 전기차 개발 가속화와 비용 절감을 위해 중국의 기술·제조·공급망 의존도를 높이고 있다. 글로벌 자동차 산업의 혁신 축이 독일·유럽에서 중국으로 이동하는 동시에, 유럽 프리미엄 브랜드의 정체성과 생산 기반이 흔들릴 수 있다는 경고도 나온다.

11일(현지시간) 카운터포인트리서치 보고서에 따르면, 폭스바겐 최신 전기 스포츠유틸리티차량(SUV) ‘ID.UNYX 08’은 중국에서 양산 승인을 받았으며, 폭스바겐 차량 가운데 처음으로 전 과정 연구·개발(R&D)이 모두 중국에서 이뤄진 모델이다.

샤오펑과 공동 개발한 이 차량은 내년 상반기 중국 출시를 앞두고 있으며, 이후 동남아·중동·중앙아시아 등으로 수출될 예정이다.

폭스바겐은 2023년 샤오펑에 7억 달러를 투자해 약 5% 지분을 확보했다. 양사는 샤오펑의 전기차 플랫폼·소프트웨어 역량과 폭스바겐의 글로벌 브랜드·엔지니어링을 결합한 중형 전기차 2종을 공동 개발하기로 했고, ID.UNYX 08은 이 전략적 파트너십의 첫 실질 성과물이다.

해당 차량은 샤오펑의 800V 아키텍처를 기반으로 초고속 충전을 지원하고, 중국 CLTC 기준 700㎞ 주행거리와 무선 업데이트(OTA) 대응 첨단운전자보조시스템(ADAS)를 탑재했다.

폭스바겐은 중국 안후이성 허페이에 개발·혁신·조달 기능을 통합한 전기차 허브를 구축하고, 여기에 약 10억9천만 달러를 투입했다. 허페이 허브를 통해 차량 개발·검증·양산을 중국 내에서 일괄 처리하면서, 신차 개발 비용을 최대 50%까지 줄이고 개발 기간도 크게 단축할 수 있게 됐다는 설명이다.

현지 배터리 조달, 효율적인 부품 공급망, 짧은 개발 주기, 낮은 인건비 등을 활용하면 독일에서 생산할 때보다 전기차 제조비용을 절반 수준으로 낮출 수 있다는 게 폭스바겐의 계산이다.

폭스바겐은 향후 5년 동안 중국에서 약 30종 신규 전기차를 출시할 계획이다. 중국에서 설계·개발·생산된 모델은 일단 중동에 수출이 시작됐으며, 이후 동남아·중앙아시아 등 신흥국 시장으로 수출 지역을 넓히는 방안을 검토하고 있다.

다만 유럽 시장에는 중국 개발 차량을 들여보내지 않겠다는 방침이다. 유럽 판매 차종과 비교해 전자·소프트웨어 아키텍처가 달라 규제와 품질 요구를 충족하기 어렵기 때문이다. 이에 따라 유럽은 기존 유럽 개발 플랫폼을 유지하고, 중국은 중국 및 신흥국 중심 수출 허브로 활용하는 ‘이중 구조’ 전략이 자리 잡고 있다.

카운터포인트리서치는 폭스바겐의 이러한 움직임을 ‘인 차이나, 포 차이나(In China, for China)’ 전략에서 ‘메이드 인 차이나, 포 글로벌(Made in China, for Global)’로의 전환 신호로 해석한다.

중국 로컬 브랜드들이 이미 중국 전기차 시장 90% 안팎을 장악한 상황에서, 유럽 완성차 업체들까지 중국의 전기차 역량과 공급망을 활용해 다시 글로벌 시장 공략에 나서는 구도가 만들어지고 있다는 것이다.

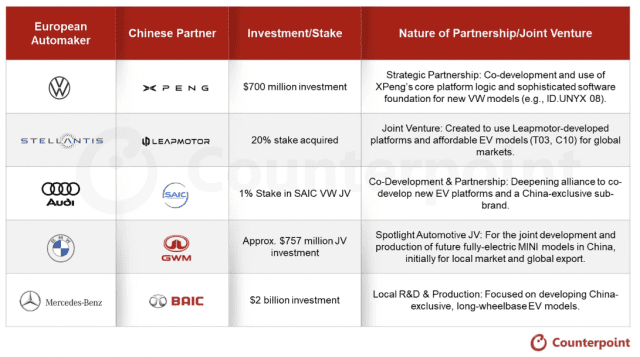

폭스바겐뿐 아니라 스텔란티스, 아우디, 재규어랜드로버(JLR), BMW, 메르세데스-벤츠 등 다른 유럽 전통 완성차 업체들도 중국 현지 자동차 회사에 대한 투자나 전략적 제휴를 확대하고 있다. 중국 시장 점유율을 유지하고, 현지 생산을 통해 비용을 낮추며, 첨단 전기차·소프트웨어 기술에 접근하기 위한 선택이다.

내연기관에서 전동화로 전환 중인 유럽 업체들이, 고도화된 로컬 공급망과 강력한 내재화 R&D 역량을 앞세운 중국 완성차들과의 격차를 좁히기 위해 ‘지름길’로 중국 파트너십을 택하고 있는 셈이다.

카운터포인트리서치는 이 같은 전략이 양날의 검이 될 수 있다고 지적한다. 중국 기반 생산·기술에 대한 의존이 심화될 경우, 폭스바겐을 포함한 유럽 완성차의 전통적인 유럽 제조 기반이 서서히 약화되고, 장기적으로는 유럽 프리미엄 브랜드의 독자적 기술·디자인 정체성이 희석될 수 있다는 것이다. 생산 거점 이동은 유럽 내 공장과 부품 공급망의 일자리 감소로 이어질 수 있고, 시간이 갈수록 유럽 산업 생태계와 글로벌 자동차 가치사슬 내 영향력을 떨어뜨릴 위험도 안고 있다.

관련기사

- 中 전기차 치킨게임, 내년도 지속…기업 주가 줄하락2025.11.30

- 날개 단 中 샤오펑, 연간 판매 목표 조기 달성2025.11.04

- 中 샤오펑, 유럽 현지 생산 개시…'AI 자동차'도 만든다2025.09.16

- 폭스바겐, 1~9월 비중국 전기차 시장 1위…16.4% 점유2025.11.07

반면 중국 파트너십을 통해 유럽 완성차 업체들이 중국의 고도화된 전기차 역량과 효율적인 공급망을 흡수한다면, 세계적으로는 경쟁력을 되찾는 데 도움이 될 수 있다는 평가도 나온다. 특히 ‘소프트웨어 정의 차량(SDV)’으로의 전환 국면에서, 샤오펑·리오토·비야디(BYD) 등 중국 업체들이 앞서가는 소프트웨어·플랫폼 기술을 활용하면 개발 속도와 상품성을 동시에 끌어올릴 수 있어서다.

보고서는 “유럽 완성차 업체들이 중국 EV 아키텍처와 생산 속도를 ‘전략적 지름길’로 활용하는 동시에, 이 의존도가 지나치게 높아질 경우 유럽 자동차 혁신이 과거의 유산으로 전락하고 중국이 전기차 기술의 새로운 중심지로 굳어질 수 있다는 전략적 리스크를 안게 됐다”고 총평했다. 글로벌 전기차 경쟁 구도가 ‘중국 vs 비(非)중국’이라는 단순 대결이 아니라, ‘중국 로컬 업체 + 중국을 활용하는 글로벌 업체’와 ‘중국 밖에서 버티는 업체’ 간 경쟁으로 재편되고 있다는 진단이다.